春雨演示

© 2024 WealthWave。保留所有权利。

欢迎大家参加我们的 "金融知识普及月 "特别活动。今天,我们在这里不仅要讨论金融知识,还要用我们的《理财丛书》系列中的概念来增强您的金融教育能力。每本书都针对不同的需求提供了独特的视角和工具,但它们都有一个共同的目标:为您提供金融教育,帮助您成为有金融素养的人。

首先,我们有《改变你的素养,改变你的生活》。这本书唤醒了你,让你了解在教育系统中经常被忽视的、但对避免金融陷阱至关重要的关键技能。它通过引人入胜的故事来阐明观点,在你的生活中掀起一场扫盲革命。您现在就可以在我的网站上免费下载这本电子书!

下一页,《如何理财》:别再当傻瓜》将复杂的金融概念简化为引人入胜、易于理解和可操作的知识。

最后,《女性如何理财》:把握或失去它》针对女性面临的独特财务挑战和机遇。

这些书籍共同涵盖了一系列全面的主题和故事,给人以启发和指导。它们展示了金融知识的深远影响,不仅告诉你为什么需要改变你的金融知识,还告诉你具体如何去做。如果你有兴趣获得其中任何一本书,请在活动结束后与我联系。

让我们开始这段旅程,改变你的财务未来,确保你留下的是知识和财务能力。你准备好看看学习如何理财能改变你的生活了吗?让我们开始吧

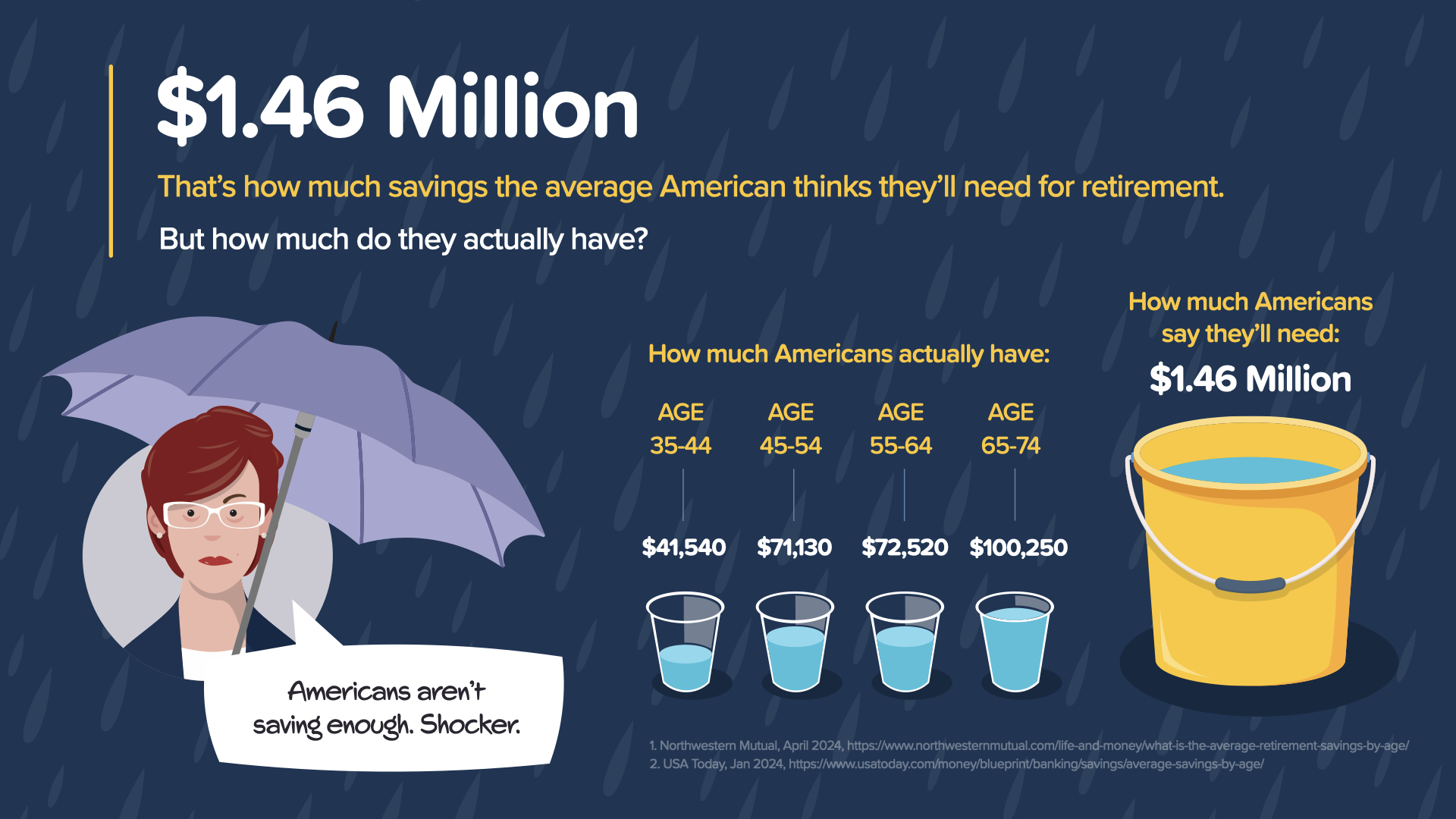

让我们从退休的概念开始。根据最近的一项研究,美国人平均估计需要 146 万美元才能安享晚年。然而,数据显示,大多数年龄组的实际储蓄远远低于需求。例如,35 至 44 岁的人平均只储蓄了 41,540 美元。更令人吃惊的是,随着我们步入传统的退休年龄,储蓄的增长却微乎其微。

为什么会出现这种情况呢?生活中的一些事件,如供孩子上大学或更新住房,都会影响财务目标的实现。这说明在财务规划方面存在重大差距,也凸显了加强财务教育的迫切性。

那么,如何才能为自己的未来改变这些数字呢?首先要了解并利用复利的力量,我们接下来将讨论这一点。此外,定期重新审视您的财务策略,根据生活环境的变化进行调整,有助于确保您走在最佳的前进道路上。

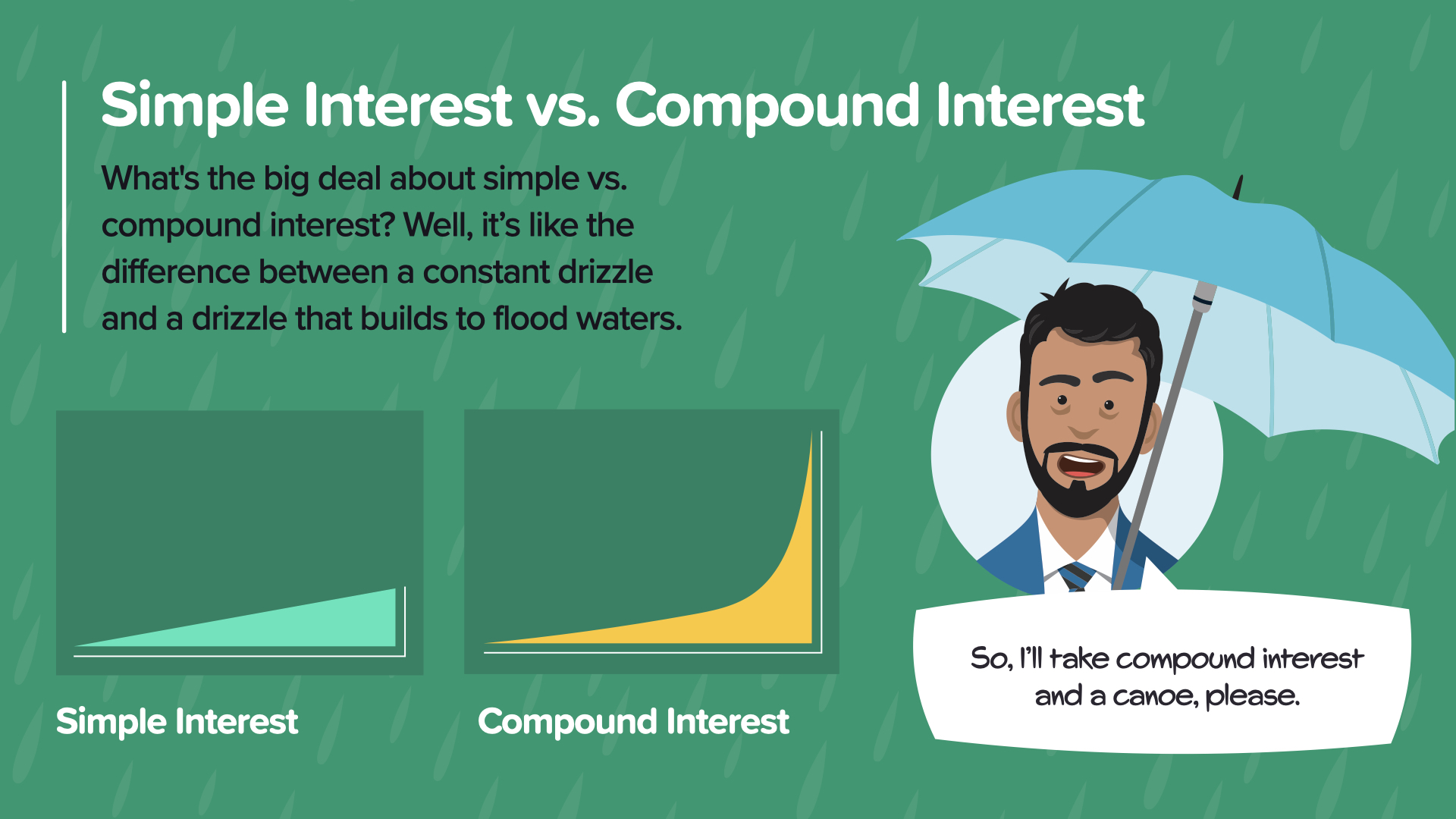

让我们来谈谈复利与单利相比的魔力。把单利想象成绵绵细雨,而复利就像一场大雨,随着时间的推移,雨势会越来越大,变成暴雨。

我们的朋友 TJ 说:"我要复利和独木舟,谢谢!"。这是因为有了复利,你的钱会随着时间的推移而自我增长,大大增加你的潜在储蓄。这里的关键是时间。尽早开始投资会带来巨大的不同,让您的投资呈指数级增长。

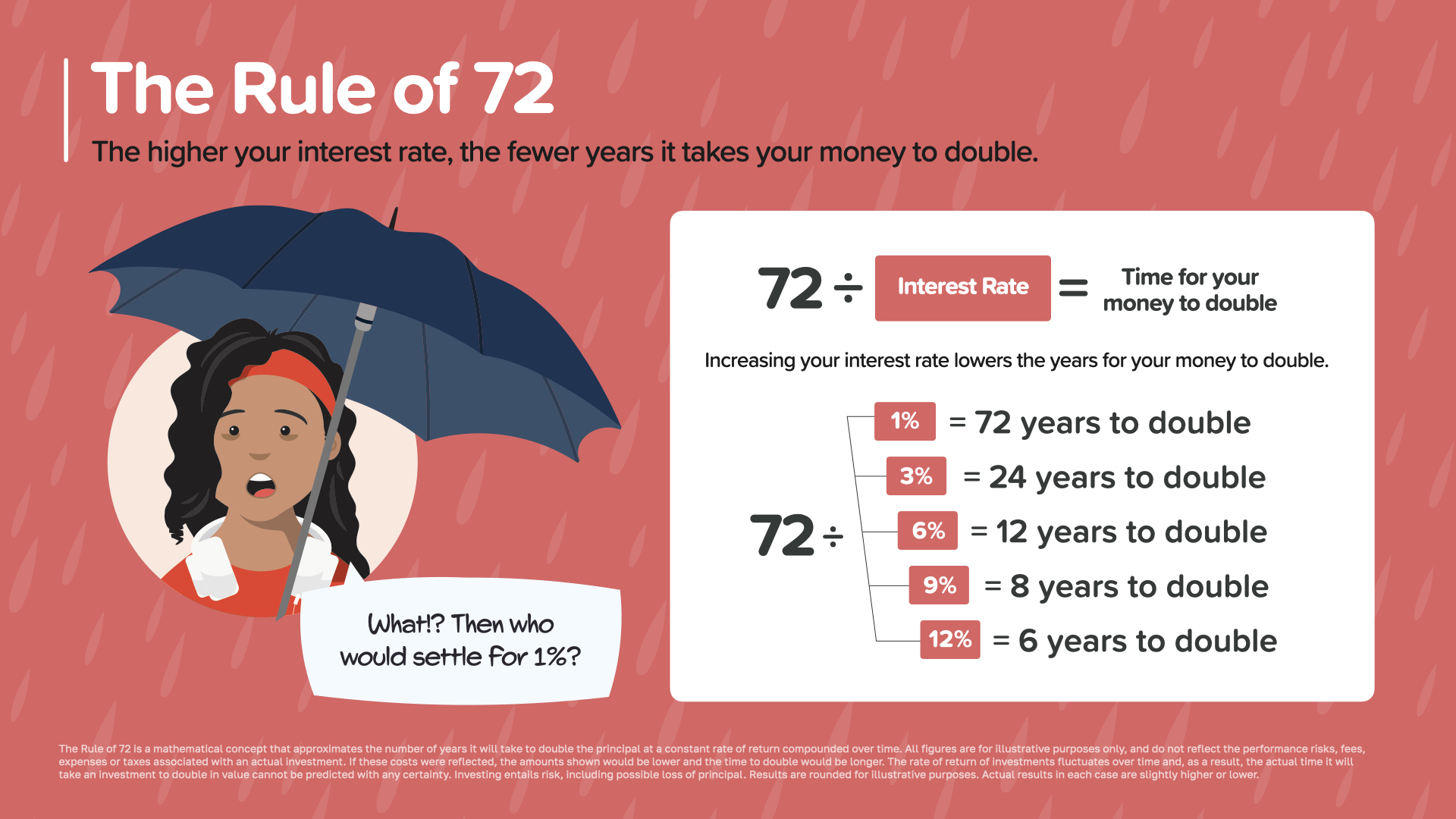

这就为我们带来了一个非常简单但强大的规则,您可以用它来估算资金的增长时间。让我们来探讨一下 72法则,这是一个简单明了的公式,可以帮助您了解在不同的回报率下,资金翻番所需的时间。

简单来说,72法则是这样计算的:用72除以利率,就能得出你的钱大约需要多少年才能翻一番。例如,如果利率为 1%,资金翻番需要 72 年,但如果利率为 12%,则只需要 6 年!

问问自己:"我的钱现在在哪里?它的增长速度如何?'这条规则可以帮助你们做出更明智的决定,将资金投入何处以获得更快的增长。这是一个简单而强大的工具,强调了在可能的情况下寻求更高利率的重要性。

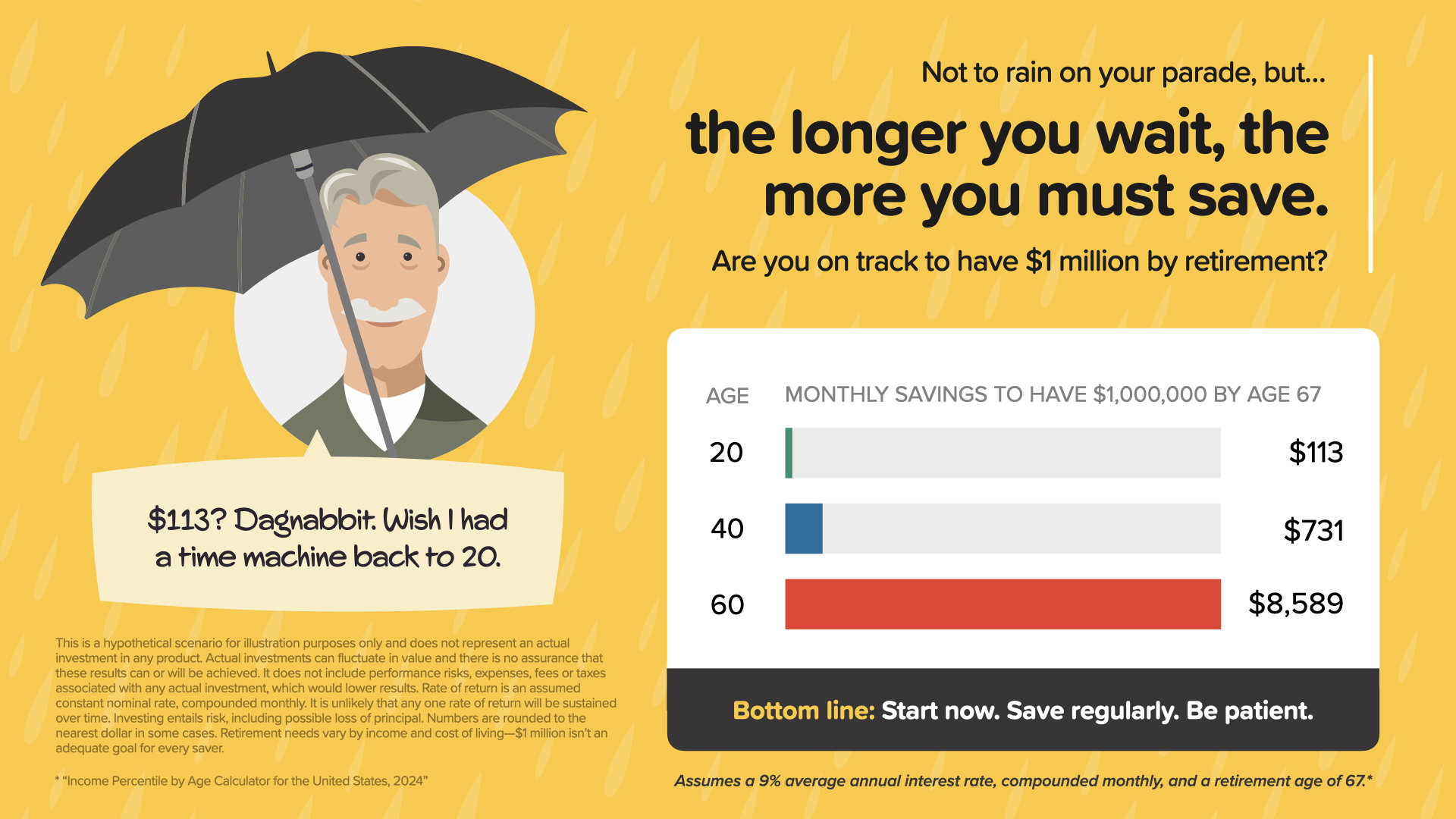

先别着急,等待退休储蓄意味着您以后需要储蓄更多的钱。例如,如果您从 20 岁开始储蓄,您需要每月留出 113 美元,才能在 67 岁时达到 100 万美元。但如果等到 60 岁,每月的金额就会飙升至 8,589 美元!

底线是什么?从现在开始,定期储蓄,保持耐心。在积累财富方面,时间是你最大的盟友。让我们来确保您能在没有不必要压力的情况下实现退休目标。

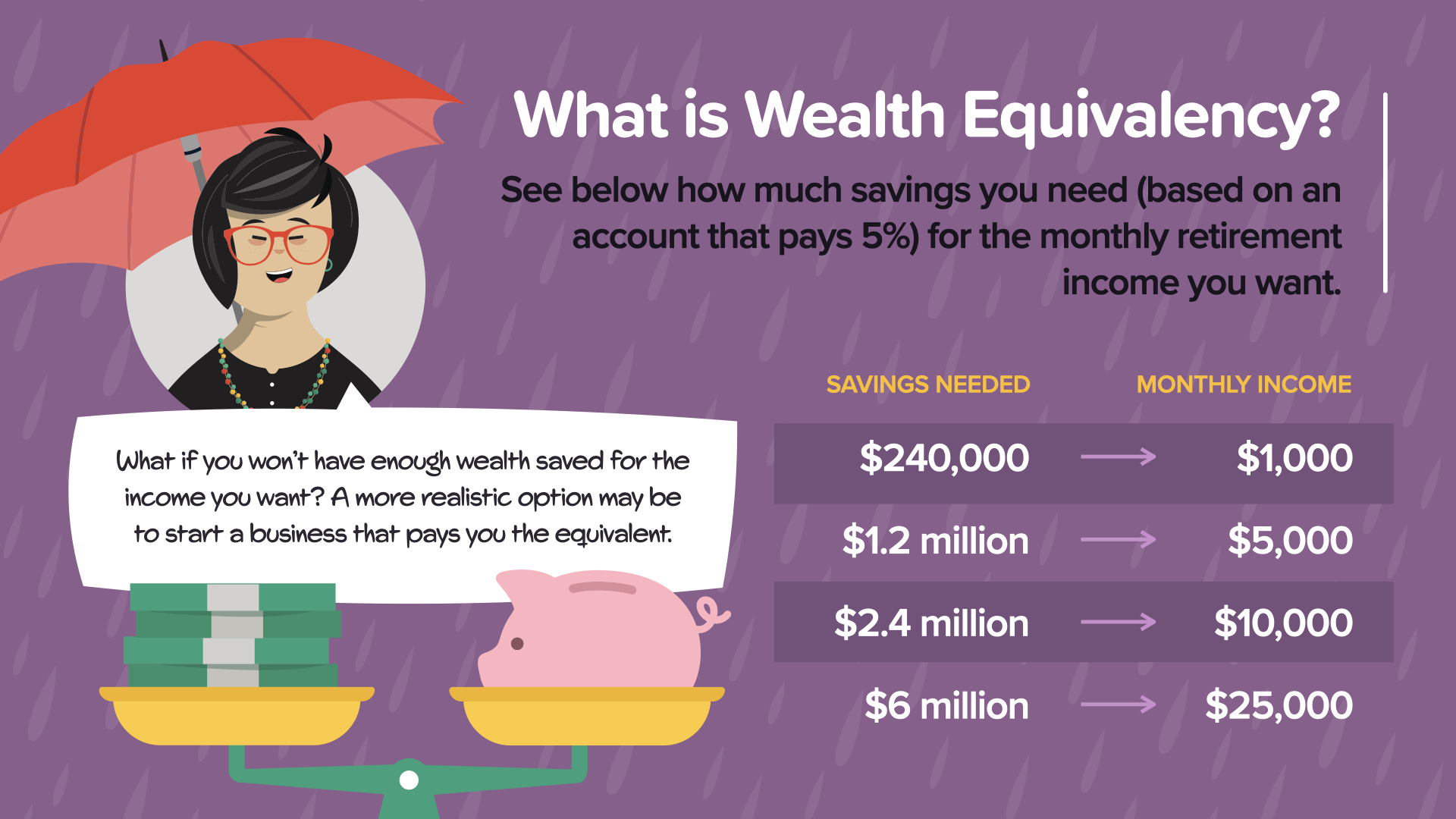

正如我们在上一张幻灯片中所讨论的,要想在退休前实现财务目标,"等待的时间越长,储蓄就必须越多"。现在,让我们用财富等值的概念来进一步说明这一点,看看在收益率不变的情况下,您需要储蓄多少钱才能达到您期望的每月退休收入。

例如,如果账户的年收益率为 5%:

储蓄 24 万美元,每月可获得 1000 美元的收入。

储蓄 120 万美元,每月可获得约 5000 美元的收入。 储蓄 240 万美元,每月可获得约 5000 美元的收入。

240 万美元的储蓄每月可获得约 1 万美元的收入。

而 600 万美元的储蓄每月可获得 2.5 万美元的可观收入。

但是,如果您的储蓄预测现实表明,您可能无法积累足够的资金来满足您的预期收入,那该怎么办?这是许多人真正关心的问题,它促使我们考虑传统储蓄之外的其他策略。

其中一个有效的策略就是创业。创业可以为您提供可观的收入,这不仅可以补充您通过传统方式所能储蓄的资金,而且还有可能超过您通过传统方式所能储蓄的资金。创业可以改变您的财务状况,不仅可以增加收入,还可以增加资本价值--一种可以随着时间的推移而大幅升值的资产。

这种创业方式与积极主动获取收入的需求是一致的。它可以使你的收入来源多样化,并为未来建立额外的保障。在我们讨论这个问题时,请想想你的激情、技能和市场机会。

传统储蓄固然重要,但将其与创业等动态创收活动相结合,可能是您实现甚至超越退休财务目标的关键。

达到财务安全和独立的顶峰不仅仅是一段旅程--它是一个需要准备、指导和毅力的攀登过程。今天,我将与您分享可以引导您登顶的行之有效的步骤。这些步骤在我们的书《HowMoneyWorks:

理财教育--一切从知识开始。了解得越多,就能做出越好的决定。了解基本的财务概念是所有其他步骤的基础。

适当的保护--在开始积累财富之前,您需要保护您已经拥有的财富。

应急基金 - 这是您的财务安全网。目标是储蓄至少三到六个月的生活费用,以保护自己免受突然的经济冲击,如失业或医疗紧急情况。

债务管理 - 高息债务会削弱您的财务增长。

现金流 - 了解并有效管理您的现金流,确保您的支出不会超过您的收入,并将资金分配给您的财务目标。

积累财富 - 打好基础后,重点是积累可随着时间推移而增长的资产。这包括明智地决定将资金投入何处,并利用收入来源增加财富。

保护财富 - 保护财富与积累财富同样重要。这涉及到税务、遗产问题的战略规划,以及确保您的财富能够抵御经济波动和个人生活变化。

赫克托是我们书中深受喜爱的人物之一,他说得最好:'这些里程碑是经过验证的行动。剩下的就是开始行动了。'的确,没有什么比从顶端俯瞰更让人心旷神怡了!

请记住,这些步骤中的每一步都在我们的《如何理财》一书中有更详细的介绍:别再做吸金者》一书中有更详细的介绍。我鼓励你今天就索取一本,开始你的财务独立之旅。

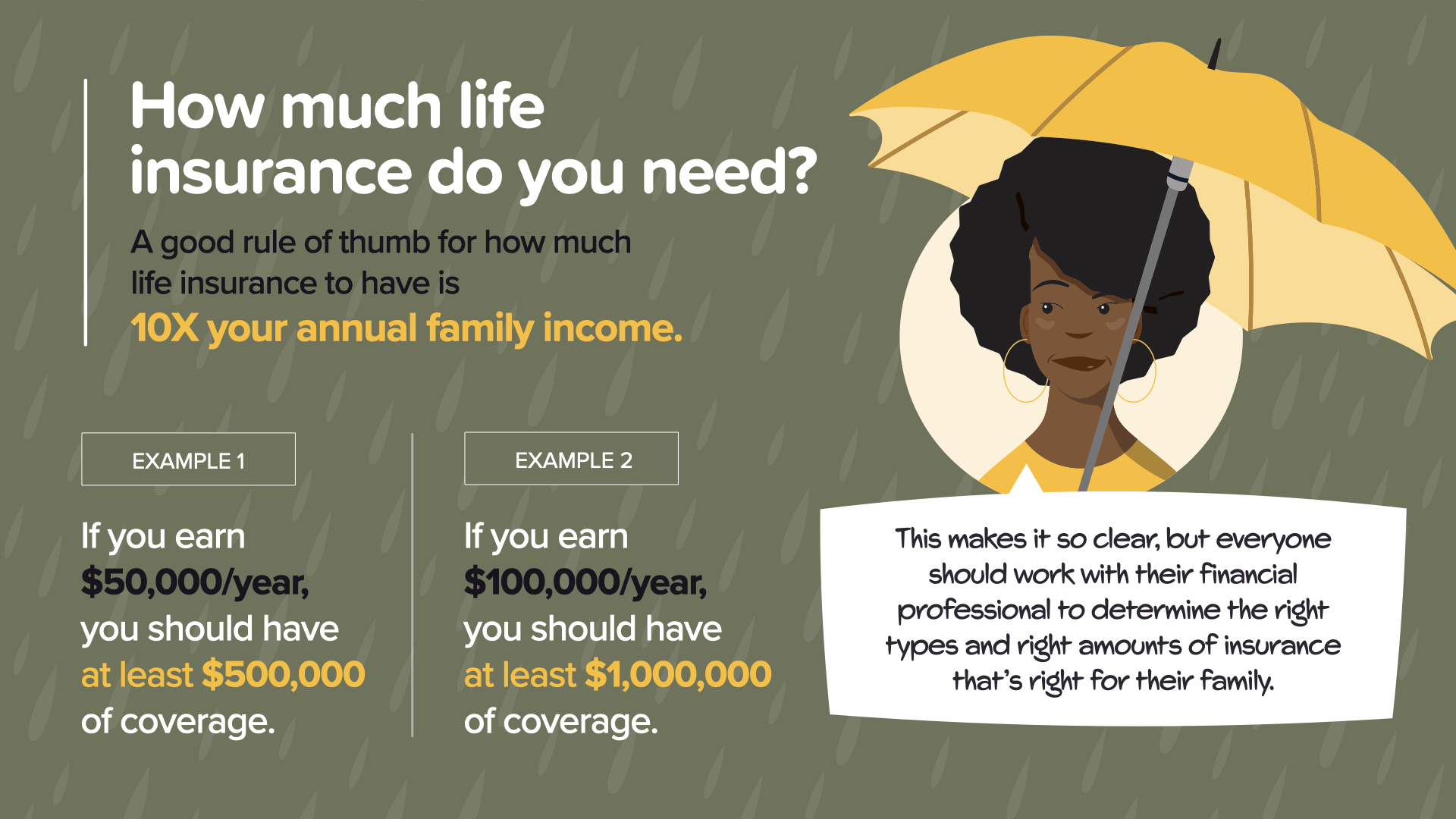

人寿保险是财务安全的重要组成部分,但我们中的许多人并不清楚多少保额才算足够。一个有用的指导原则是,人寿保险的保额应是家庭年收入的 10 倍。

例如:

如果您的年收入为 50,000 美元,那么您应该考虑购买至少 500,000 美元的人寿保险。

同样,如果您的年收入为 100,000 美元,那么您应该购买至少 1,000,000 美元的人寿保险。

这种计算方法为考虑人寿保险提供了一个明确的起点,但这仅仅是对话的开始。正如我们的主人公 Dana 所建议的,'这一点非常清楚,但每个人都应该与自己的财务专业人员合作,确定适合自己家庭的正确保险类型和保险金额。'

根据自己的具体情况定制人寿保险非常重要。在确定合适的保险金额时,您的年龄、健康状况、财务义务、未来目标以及受抚养人的需求等因素都应考虑在内。咨询金融专业人士可以帮助您了解这些因素,确保您和您的亲人得到充分的保护。

请记住,人寿保险不仅仅是为了偿还债务或支付丧葬费用,而是为了确保您的家庭未来的财务状况,让您安心。让我们从这些基础知识出发,讨论如何运用这些知识做出符合您长期财务战略的明智决定。

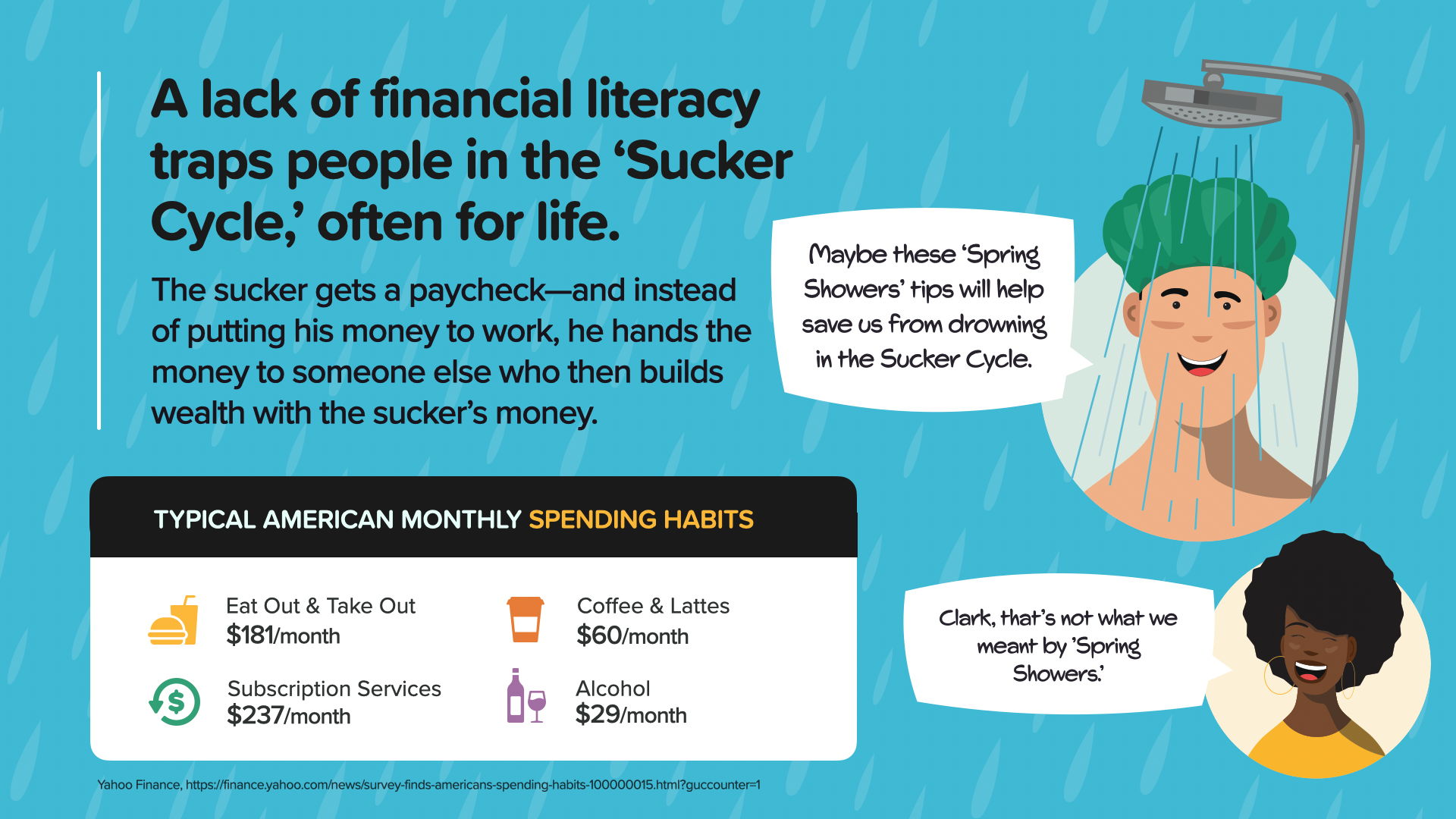

你听说过 "吸金循环 "吗? 这是一个常见的陷阱,许多人发现自己陷入其中,而且往往一陷就是一生。当一个人领到薪水后,不是用这笔钱来积累自己的财富,而是立即把钱交给别人,这个循环就开始了。

想想一些典型的每月消费习惯:

- 外出就餐或叫外卖:181 美元

- 订阅服务(流媒体、应用程序等):237 美元

- 咖啡和拿铁:60 美元

- 酒:29 美元

虽然这些支出可能会带来即时的满足感或便利,但它们也代表着潜在的节省,否则这些节省可以用于积累长期财富。

要摆脱 "吸金周期",就必须了解财务知识,并有意识地决定钱的去向。从审视自己的消费习惯开始。问问自己我在哪些方面可以缩减开支?

摆脱这种循环的关键不在于赚更多的钱,而在于用手中的钱做出更明智的选择。从这些典型开支中节省下来的每一美元都可以转为储蓄,随着时间的推移产生复利,从而使您的财务阵雨变成未来财富的倾盆大雨。

感谢您今天与我们共度美好时光。我们已经探讨了一些关于财务知识的重要概念,以及如何摆脱 "吸盘循环",真正掌握自己的财务命运。无论是了解自己需要多少人寿保险、复利的力量,还是实现财务安全和独立的步骤,我们都介绍了一些可以从今天开始改变现状的工具。

如果您觉得这些见解对您有帮助,并希望更进一步,我鼓励您联系我们,获取我们的书籍:改变你的读写能力,改变你的生活》、《如何理财?别再做吸金大盗》和《女性如何理财》:掌握或失去它》。每本书都旨在帮助您掌握必要的知识和工具,以做出明智的财务决策并建立持久的财富。

此外,我们了解每个人的财务历程都是独一无二的,有时,您可能需要就自己的财务状况进行更个性化的讨论。我们的理财教育专家将为您提供免费的 "金钱探索 "课程。这是一个绝佳的机会,您可以根据自己的情况提出具体问题,并获得专为您量身定制的指导。

不要再错过任何一天,而不采取行动实现财务独立。联系我们,索取我们的书籍,或者今天就安排您的 "金钱探索 "课程。请记住,植树的最佳时机是 20 年前。其次是现在。让我们一起为您的财务未来播下种子吧!

再次感谢您加入我们,我们期待着在您了解金钱如何真正发挥作用的道路上为您提供帮助。