TheMoneyBooks 要素 - 长期

© 2024 WealthWave。保留所有权利。

**** Intro ****

**** 播放视频 ****

很高兴您今天能来到这里。我叫 _______________。在接下来的半小时里,我将是您的理财教育者。欢迎您参加 HowMoneyWorks Books ELEMENTS 教育系列。本课程基于开创性的《HowMoneyWorks》一书:别再当傻瓜》--现已发行数十万册。

如何理财》(HowMoneyWorks:这是第一本任何年龄段的人都可以阅读并从中受益的理财教育书籍,从 10 岁到 100 岁都可以阅读。说到 "100 "这个数字,这本书现在已经在 CNBC、哥伦比亚广播公司(CBS)、美国广播公司(ABC)和福克斯电视台(FOX)等数百个著名电视节目中亮相!HowMoneyWorks:HowMoneyWorks: Stop Being a Sucker》一书罕见地获得了美国心脏地带金融教育研究所(Heartland Institute of Financial Education)的认可,并在网络上得到了广泛的评论和引用,包括 CNBC 的热门在线金融出版物《Make It》。您还可以在 Instagram 上关注我们,获取实用技巧和有用资源。如果您还没有收到我们的书,请在我们完成后告诉我们,我们会确保您收到一本。

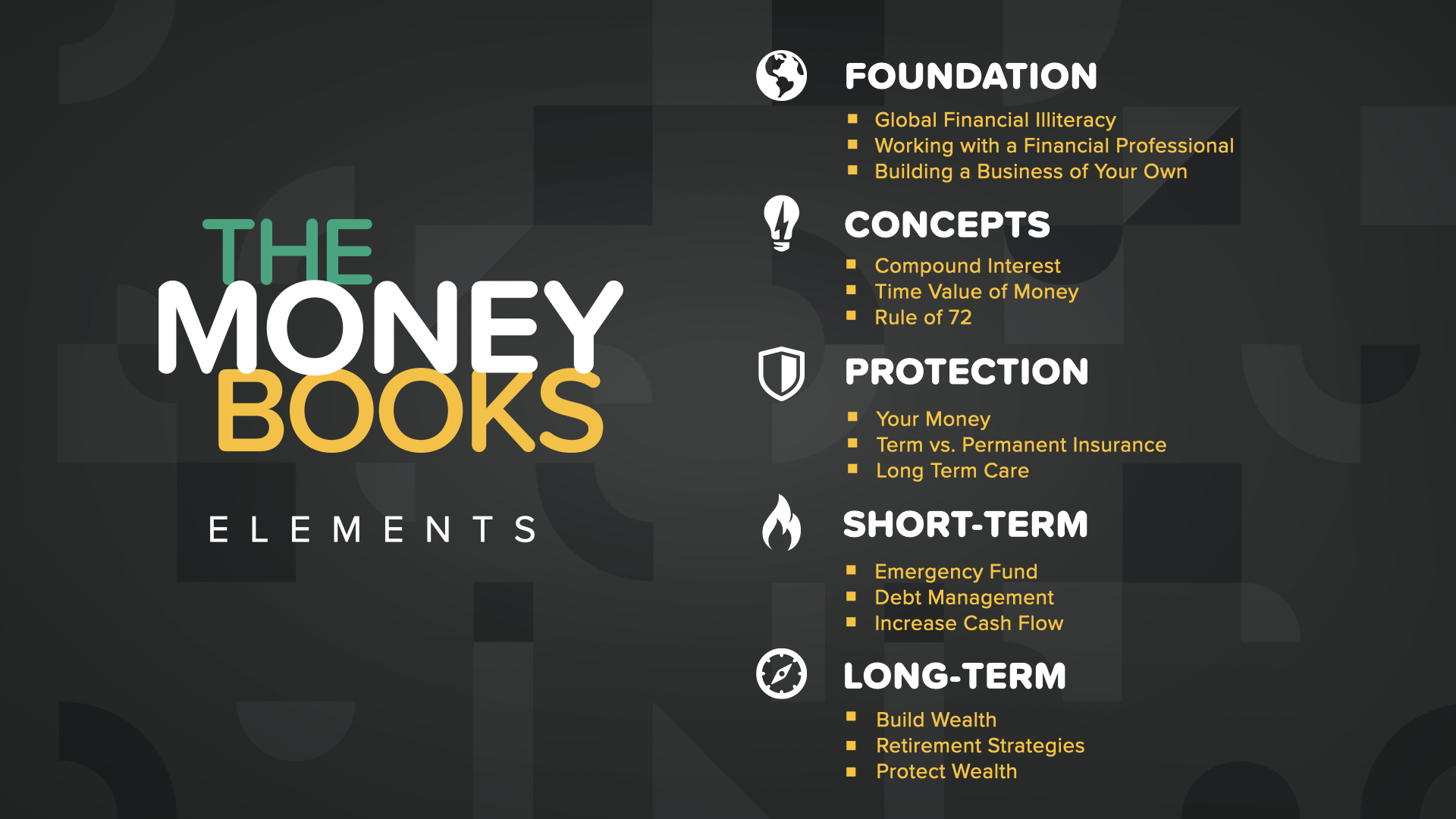

今天的课程是 5 个要素中的第 5 个,名为 "长期"。完成所有 5 个要素后,您将获得由本书作者和我签名的结业证书。此外,至少参加过一次 "要素 "课程的学生,还可以享受我们的理财教育家提供的 30 分钟免费咨询。他们接受过专业培训,能够使用我们的 7 个理财里程碑方法帮助您规划财务独立之路。

五门课程中最令人兴奋的一门课程--我们将最好的留到了最后--因为 "长期 "关乎您的未来。您将学习富豪们创造财务独立的技巧,还将学习如何保护您的财富,将其作为留给家人的财富。

我们从 7 个理财里程碑中的第 6 个开始。第六个里程碑很重要,也很激动人心。为什么呢?因为它的核心是 "积累财富"。这是在你的底线上出现结果的里程碑。在这里,你可以避免税收、损失和通货膨胀的影响,尽最大努力积累和增长你的净资产。

由于长寿的可能性会让您的寿命延长很多年,这就带来了一个问题。您的财富会和您的寿命一样长吗?您必须能够回答这个问题。

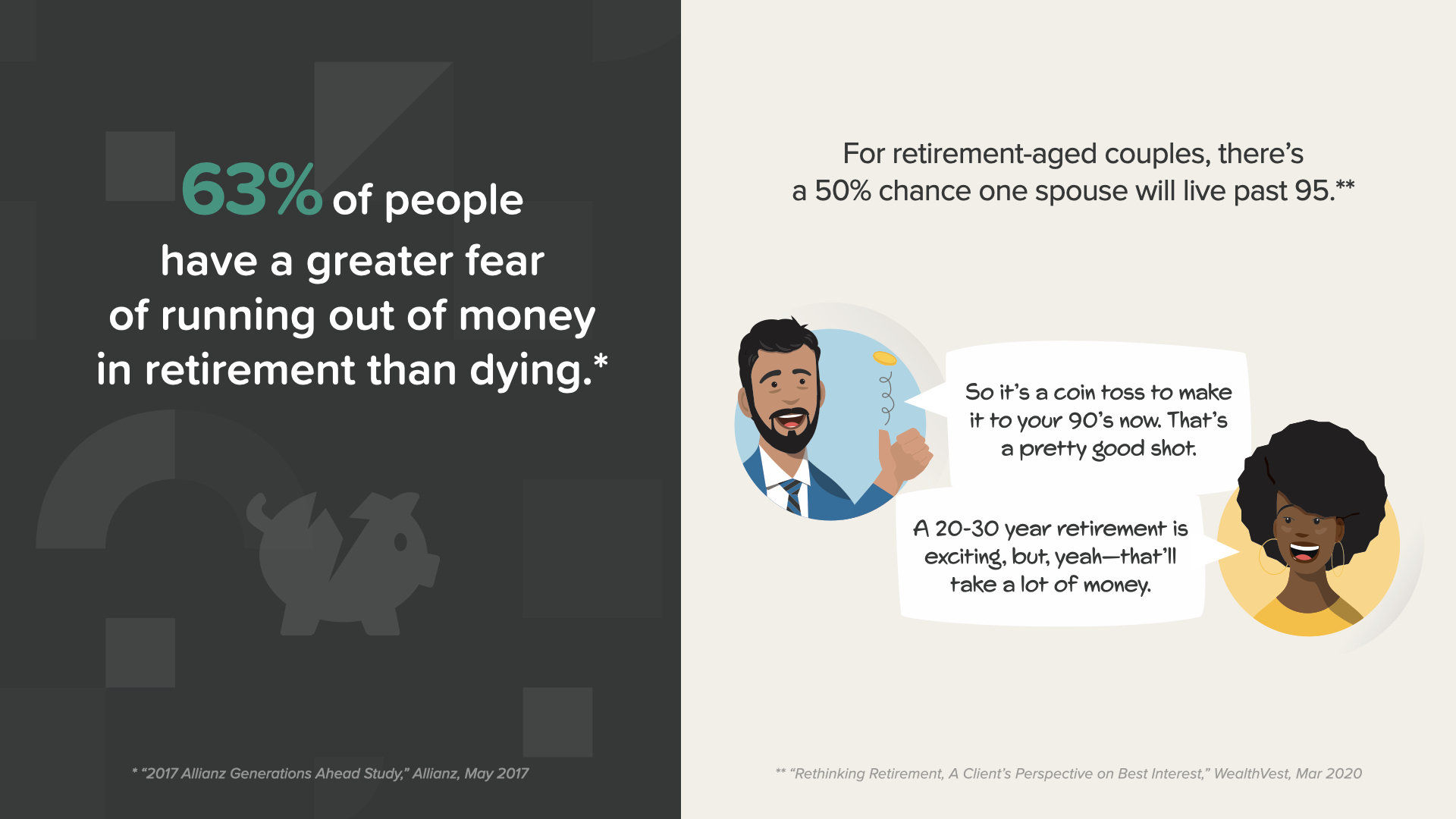

根据最近的一项研究,63% 的人对退休后没钱的恐惧超过了对死亡的恐惧。而且,从这一令人大开眼界的统计数据来看,这是一个真正的威胁......对于退休年龄的夫妇来说,配偶一方活过 95 岁的几率为 50%。

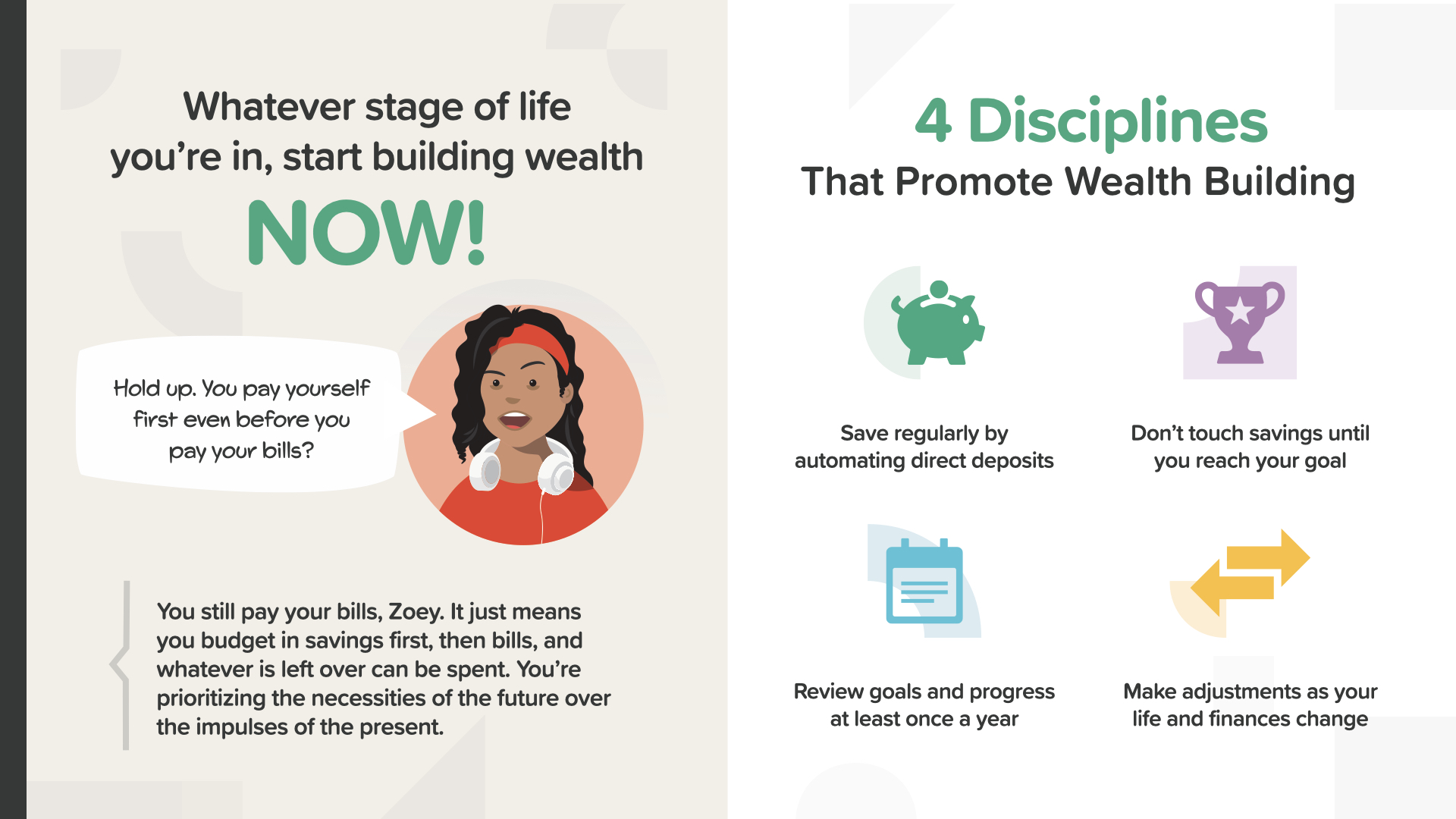

里程碑 6 的关键在于--无论你处于人生的哪个阶段,都必须从现在开始积累财富。换一种说法--昨天开始,胜过明天。在你开始积累财富的过程中,有四条纪律可以帮助你保持正确的方向,不迷失方向。和我一起看看吧......定期储蓄,不要动它。回顾你的目标,并根据需要做出调整。

除此之外,每个财富创造者都必须战胜 4 种威胁。把它们想象成你的财富建设敌人。每一个都会从不同的方向向你袭来。要战胜它们,我们必须逐一解决。让我们从最糟糕的威胁之一--拖延开始。正如一句名言所说,拖延是我们最喜欢的自我破坏方式。然后,我们将分析市场损失、通货膨胀,当然还有税收。

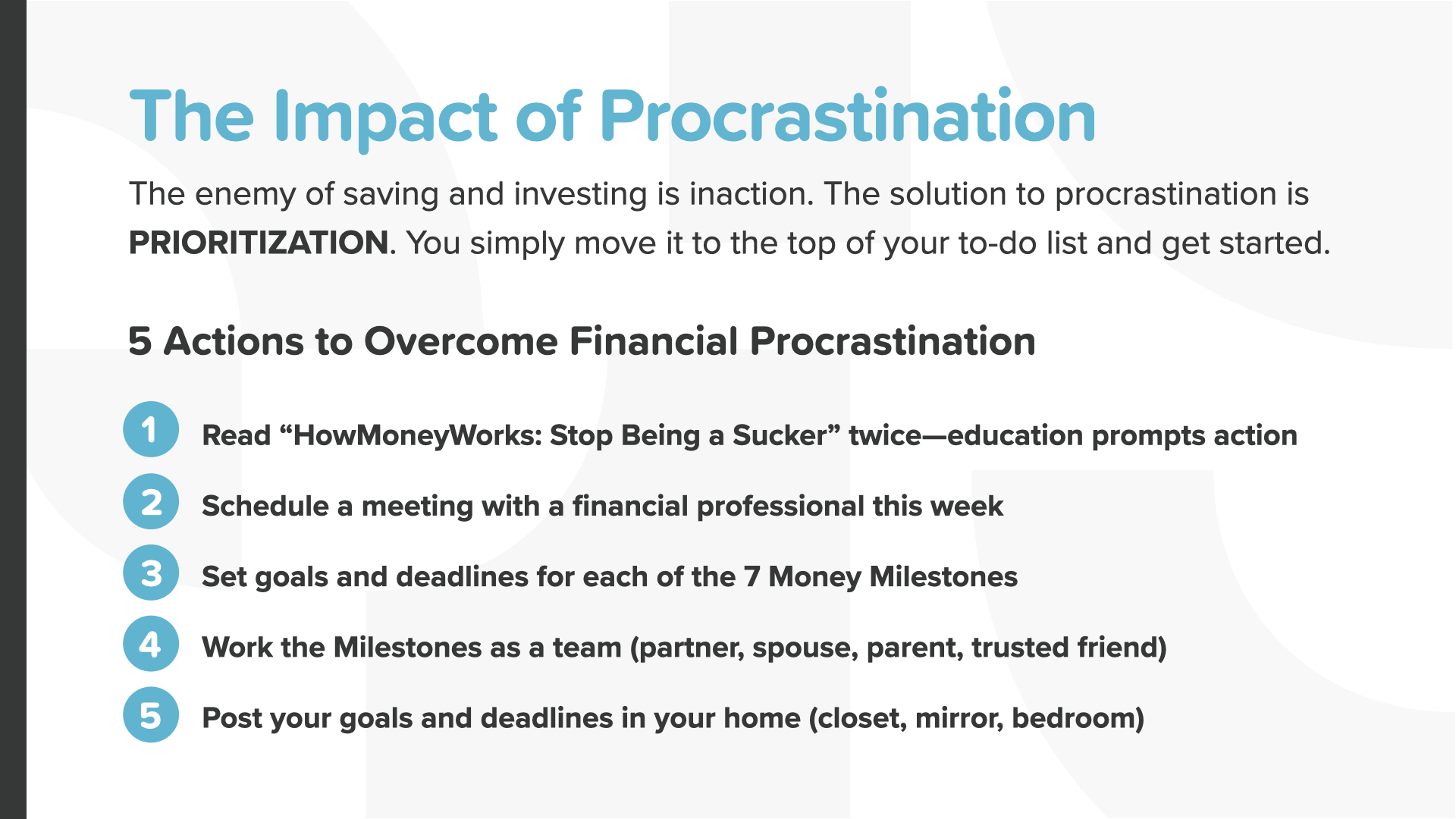

拖延是储蓄和投资的大敌--用 "不行动 "来形容再恰当不过了。克服拖延症的最佳策略就是优先化。你只需将克服财务拖延症的 5 项行动移至待办事项清单的首位,将其标记为 "紧急",然后立即开始行动。失去的时间一去不复返。时间是我们每个人都拥有的财富,却被许多人浪费了。今天就别再浪费时间了。

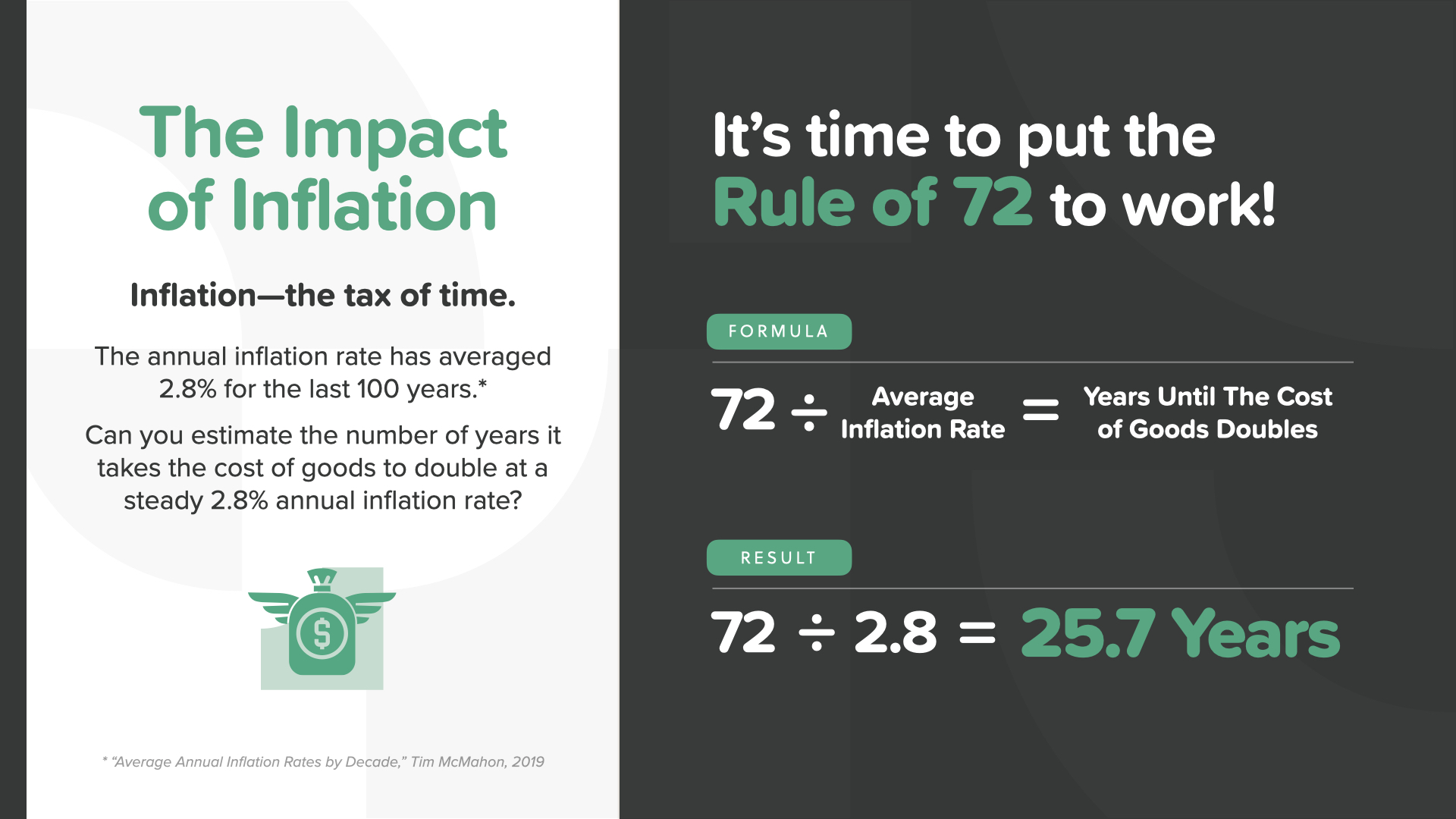

通货膨胀也被称为 "时间税"。在过去的 100 年里,年通货膨胀率平均为 2.8%。你能估算出以稳定的 2.8% 年通胀率计算,商品成本翻一番需要多少年吗?(提示:还记得本系列 "概念 "课中的 "72法则 "吗?)是时候让你的 72 定律知识发挥作用了!答案是将近 26 年。利用复利的力量积累财富的一个重要原因就是要领先于通货膨胀。当你知道这个敌人正在通过提高商品成本让你的储蓄慢慢贬值时,你应该更加坚定地执行你的增长战略。不要被它吓倒。让它促使你采取行动!

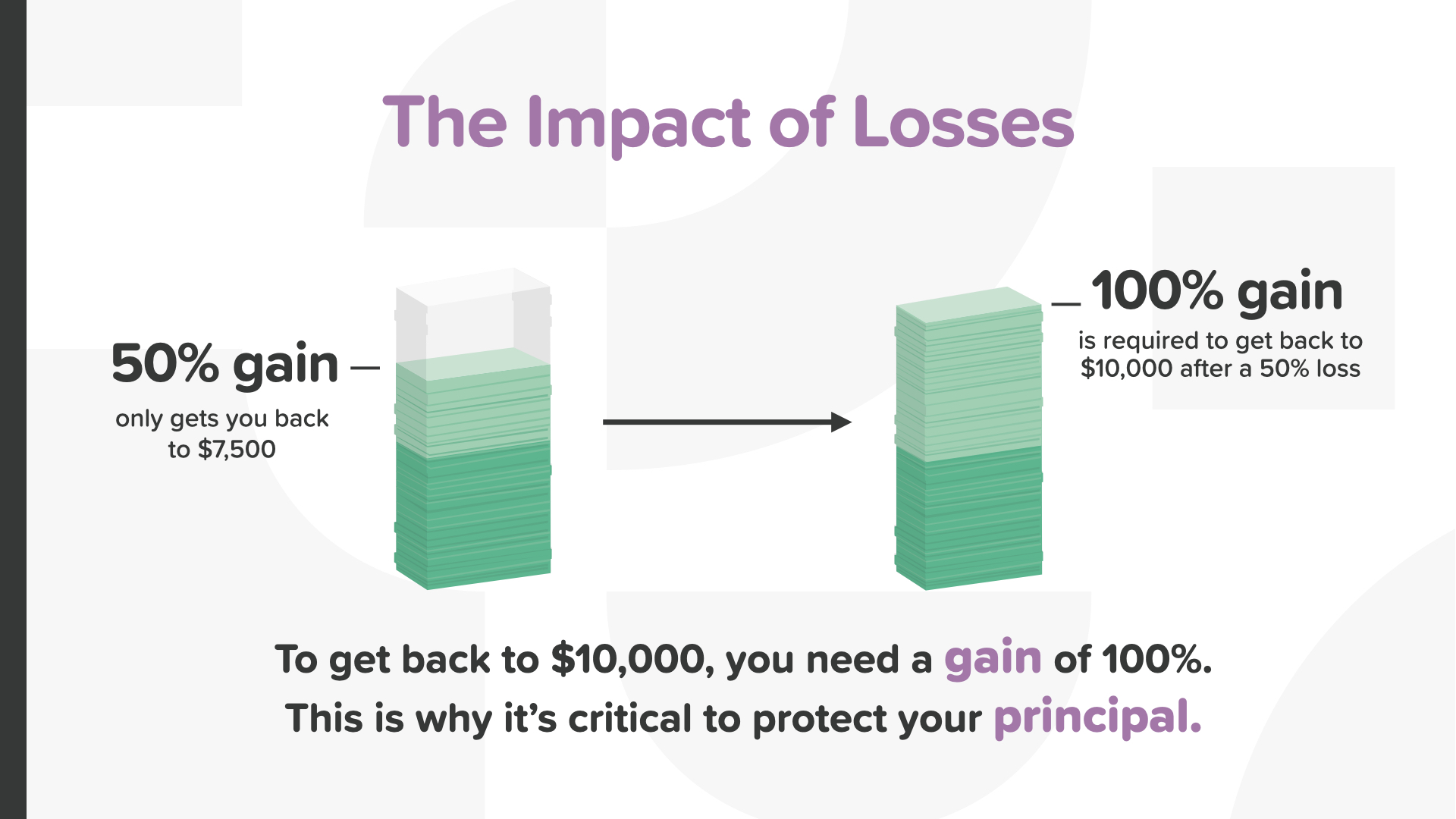

财富积累的下一个敌人是损失的影响。这种威胁常常被低估,它会破坏你的储蓄目标,迫使你调整退休后的生活方式。这里有一张简单的图片可以说明人们是如何错误估计损失的影响的。如果您的投资损失了 50%(在过去 20 年的股市中发生过两次),您需要多大比例的收益才能恢复到 100%?答案是 50%,对吗?

错!在损失 50%之后,需要获得 100%的收益才能恢复平衡。要做到这一点并不容易--这就是为什么保护你所拥有的是如此重要。也许这就是沃伦-巴菲特(Warren Buffett)在谈到投资时说过的一句名言:"规则一:永远不要赔钱。规则二:永远不要忘记规则一"。

那么,如何才能避免损失呢?首先,研究各种降低风险的方案。第二,考虑如何最好地分散投资组合。第三,根据自己的情况利用合适的金融工具。记住,不要拖延。考虑通货膨胀。与您的理财专家讨论如何减少或消除损失对您策略的影响。

最后,税收的影响--财富积累威胁中的 800 磅大猩猩。没有人喜欢缴税,尤其是在为退休做准备的时候。您今天所采取的税务策略会决定您能保留多少钱、向政府缴纳多少税,并最终决定您能为子女留下多少钱。了解金融工具的不同征税方式可以帮助您做出战略性决策,从而在未来获得丰厚回报。

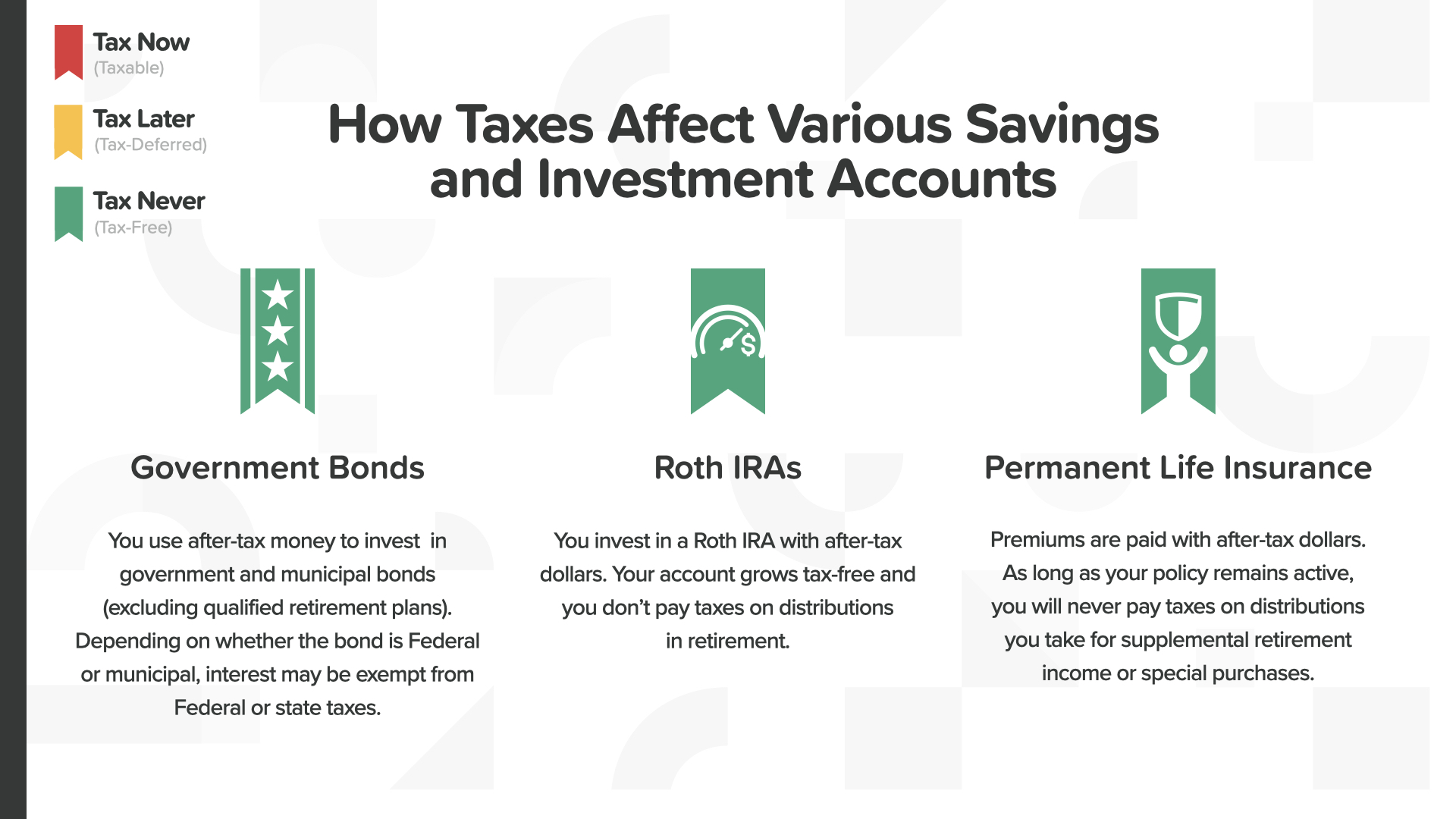

如果你在 29 岁时储蓄 10,000 美元,每年获得 9% 的回报,那么当你 65 岁时,你将拥有 250,000 美元。像农民一样想一想。你是愿意为种子交税还是为收获交税?当然是哪个小就交哪个--通常这就是你的起点。农民宁愿为种子纳税,而不是为收成纳税。投资者宁愿在资金增长之前纳税,而不是增长之后。要么现在交税,要么以后交税,要么永远不交税。哪一种适用于你?这取决于您选择的工具。同样,这也是金融专业人士可以帮助您的地方。

当您与他们坐下来时,他们可以帮您弄清您现在的纳税情况以及未来的策略。图标的颜色很重要。红色代表现在征税。黄色代表以后纳税。将其细分为这些类别后,决策就变得简单了。您是否有红色或黄色的金融工具?如果有,现在你知道该如何纳税了。

绿色是金钱和增长的颜色。它也是我们的纳税颜色。不同类型的账户征税完全不同。绿色图标意味着完全不征税。绿色从未如此美好,不是吗?您的财富积累策略中是否包含这些免税工具?同样,您的理财专家可以帮助您选择合适的产品。

拳击手迈克・泰森说过 "每个人都有自己的计划 直到他们被打得满地找牙"我听说他正在考虑退役?他已经 50 多岁了 15 年没打过拳击了也许他应该听听自己说的话。避免退役后钱花光的最好办法就是不要让自己陷入这种境地,换句话说,就是远离拳击场。

在盖洛普最近的一项调查中,85% 的非退休美国投资者强烈认为,在退休后拥有有保障的收入流以补充社会保障福利至关重要。有保障的收入可以帮助您避免退休后资金耗尽的风险。

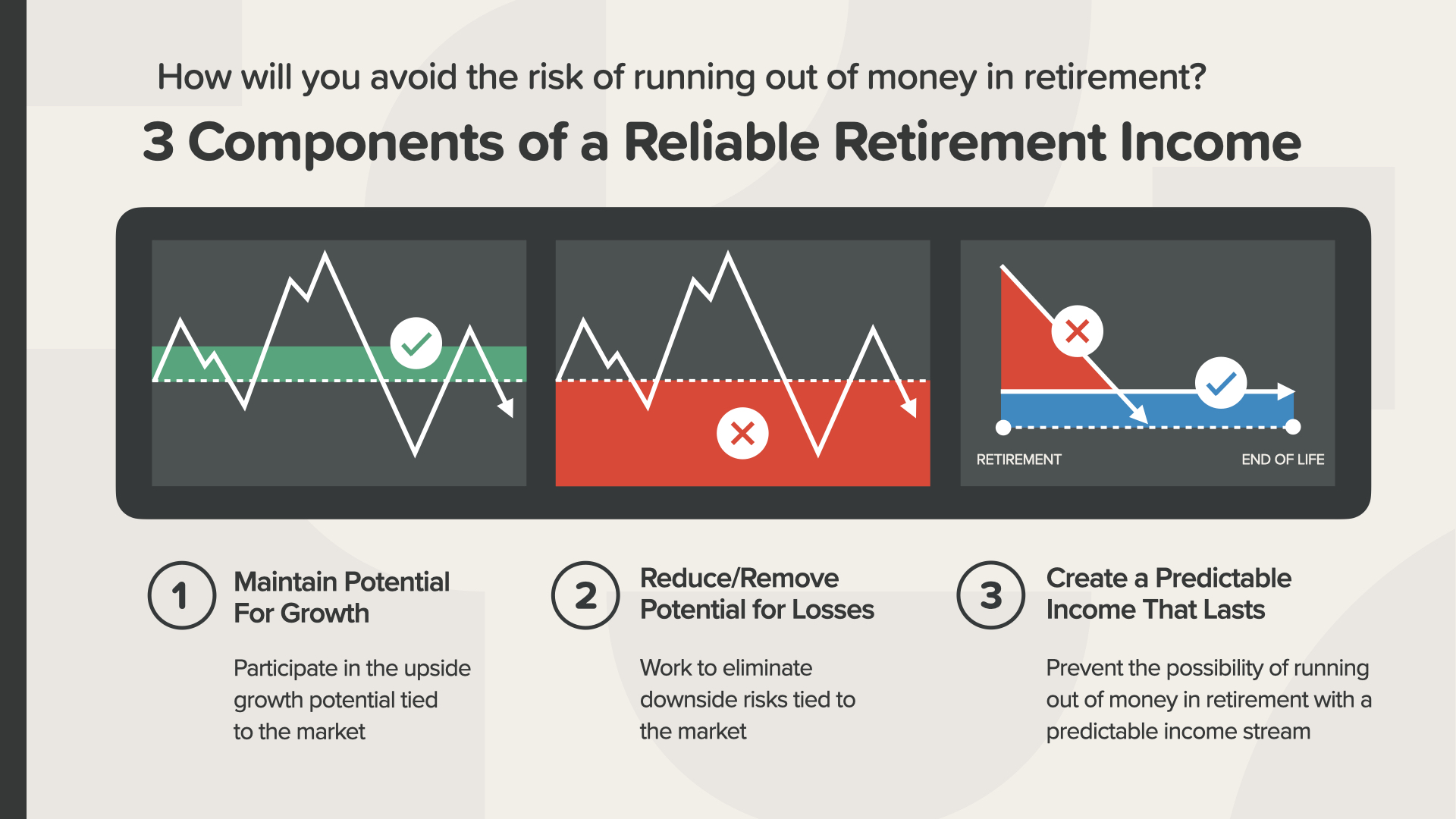

可靠的退休收入有三个组成部分。我们建议您将它们全部考虑在内。- 通过参与与市场相关的上行增长潜力来保持增长潜力 - 通过消除与市场相关的下行风险来降低或消除亏损潜力,以及... - 创造持久的可预测收入,通过您可以信赖的收入流来防止退休后出现资金耗尽的可能性

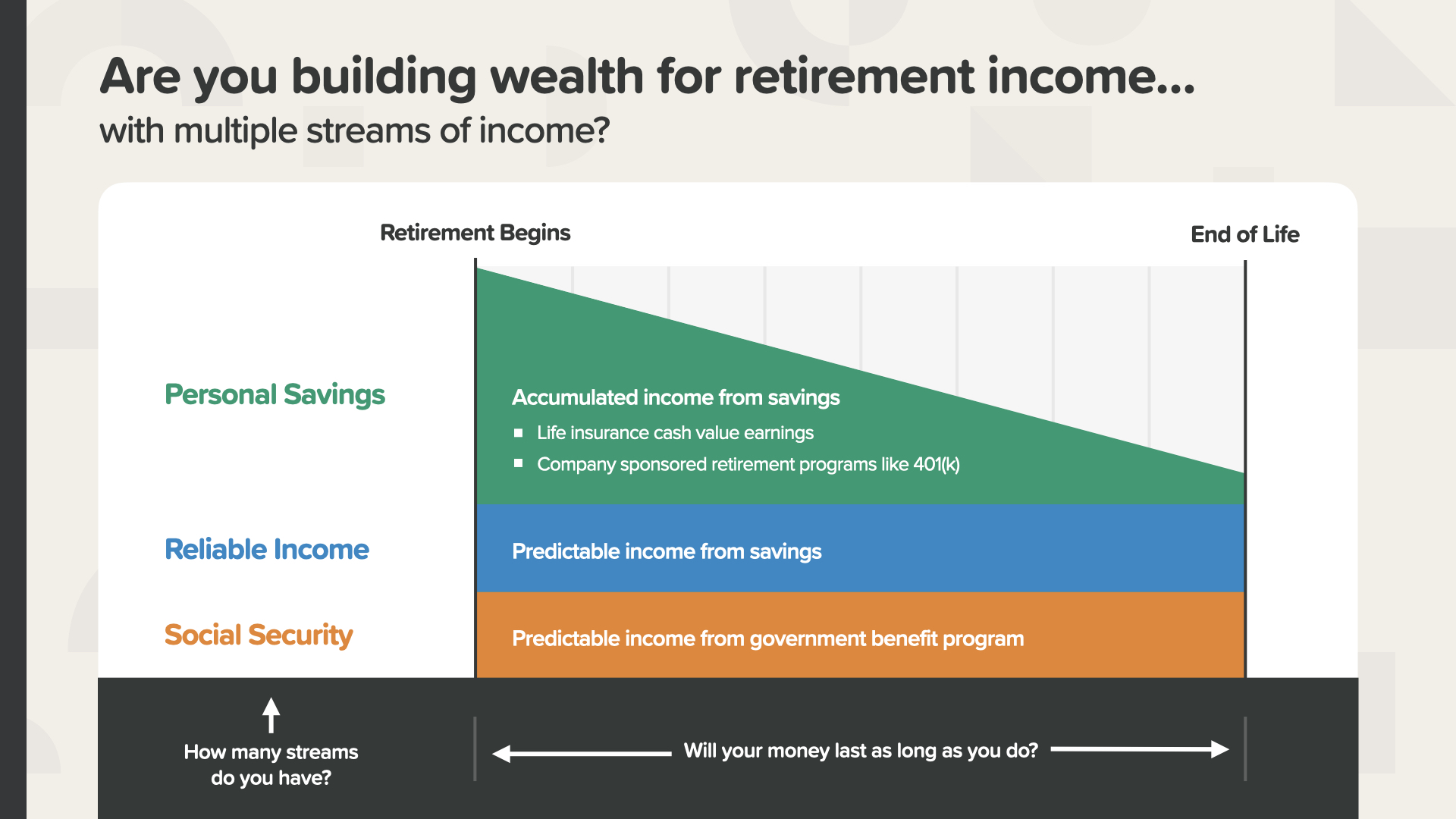

这就是你实现目标时的样子--实现了封闭式退休储蓄目标。通过积累多种收入来源,这个人将拥有可靠的收入,因为他们储蓄了必要的金额,并获得了必要的回报率,达到了他们想象中退休所需的储蓄额。他们在退休后永远不会缺钱,甚至还能剩下一些钱作为遗产留给子女。听起来怎么样?您可以与您的理财专家合作,找出您的收入来源和需要的数字。

最后一个里程碑,通过立遗嘱和保护遗产来保护你的财富。富人有时也会忽略这一点。

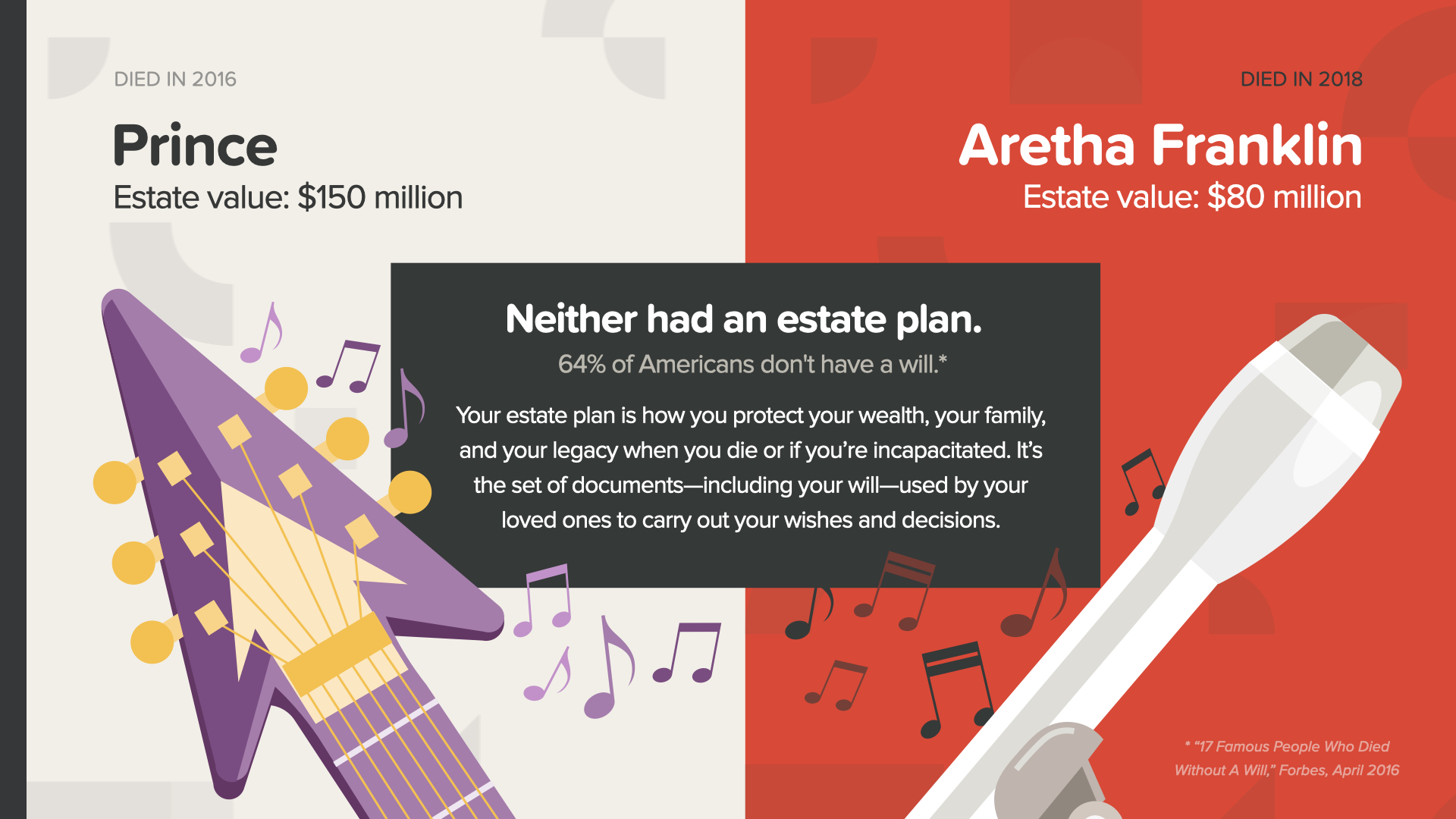

几年前去世的王子和艾瑞莎-富兰克林都拥有可观的遗产,但他们都没有遗产计划。两人都给他们的家人和生意伙伴留下了情感、财务和法律上的烂摊子,需要数年才能理清。由此可见,通过遗产计划保护自己的财富是多么重要。根据 RocketLaw 的一项调查,64% 的美国人没有遗嘱。不足为奇的是,年轻美国人(45-54 岁的美国人中有 70%)没有遗嘱的比例高于年长美国人(55-64 岁的美国人中有 54%)。王子只有 57 岁。

遗产计划是您在去世或丧失行为能力时保护财富、家人和遗产的方式。它是一套文件,包括您的遗嘱,供您的亲人用来实现您的愿望和做出决定。

遗产计划应包括 4 份文件。您需要一份遗嘱、一份财务授权书、一份预先医疗指示或生前遗嘱,以及一份 HIPAA 免责声明。您的法律专业人士可以帮助您制定这些文件。

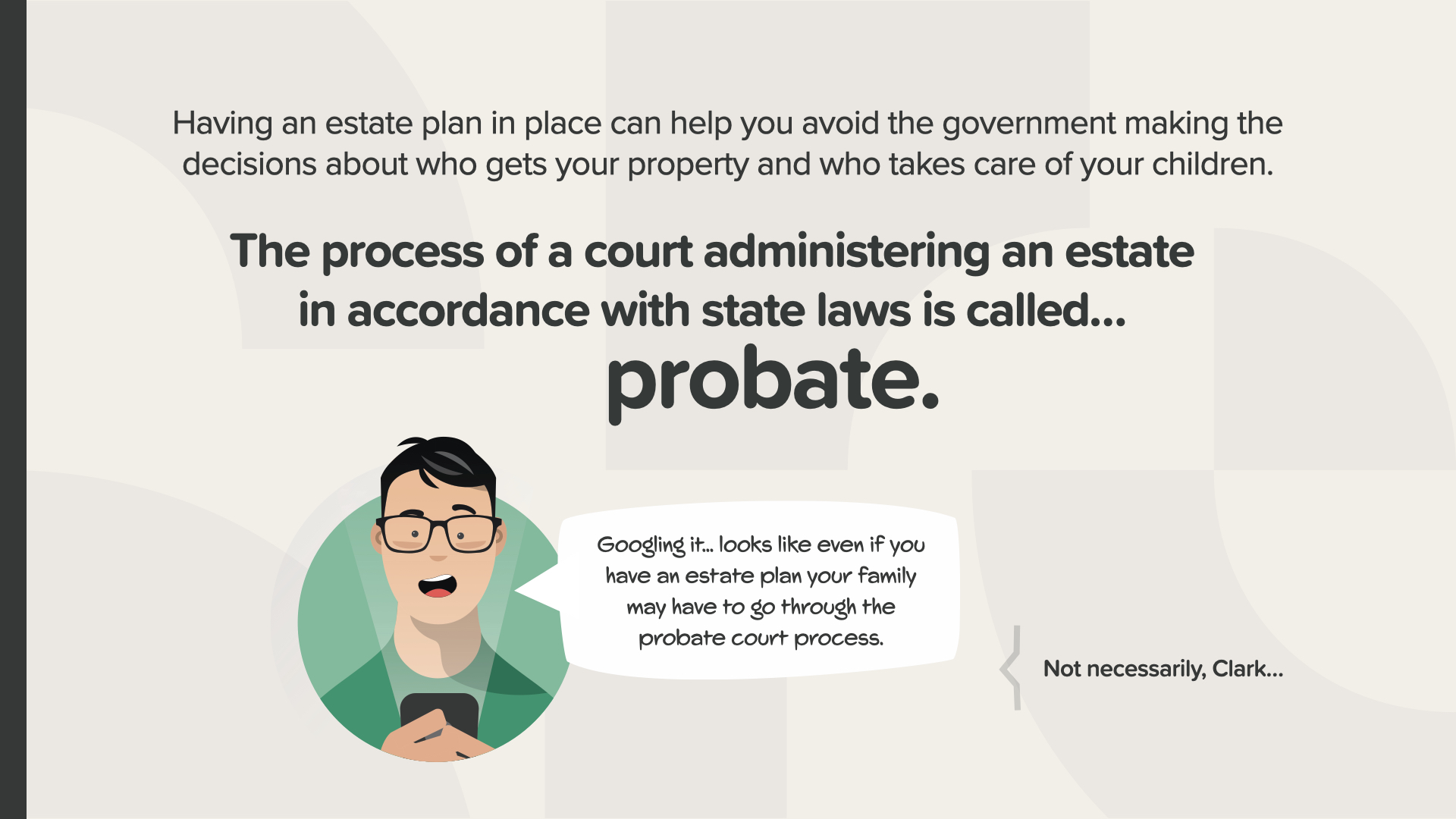

制定遗产计划可以帮助您避免由政府来决定谁来继承您的财产和谁来照顾您的子女。法院根据州法律管理遗产的过程被称为 "遗嘱认证"。如果没有必要,没有人愿意经历这个过程。

您还可以通过信托这一额外的遗产规划工具,帮助您的家人和商业伙伴避免不必要的开支和遗嘱认证程序的延误。信托可以为您做很多事情。同样,在信托方面,您的法律专业人士可以给您最好的建议。

请记住,有些资产在您去世时会直接转给您指定的受益人,而不会通过遗嘱或信托进行转移。人寿保险、年金、个人退休账户或 401(k)s 及其他合格的退休计划都是如此。一些银行和投资账户也会将资金直接分配给您指定的受益人。具有生存权的共同所有资产在死亡时直接转给共同承租人。

如果您认为遗产规划过于昂贵或费时,那么您还没有考虑到您的亲人在未来要付出的代价。事实上,几乎所有的预算都有相应的选择。我们建议您立即落实这一里程碑。

今天的课程和整个 HowMoneyWorks Books Elements 课程都已结束。您刚刚了解到的里程碑会带来一些问题,比如您在屏幕上看到的问题。对于这些问题和其他问题,理财专家是您的最佳人选。如果您没有理财专家或需要帮助选择理财专家,我们可以与您讨论这个问题。分享金融知识和教育是我们的工作。感谢您的时间和关注,祝您在未来的财务道路上一切顺利。

我们的使命是在未来十年内教会 2000 万个家庭如何理财。我们要在每个社区扫除金融文盲。这是一项艰巨的任务,需要成千上万的金融教育工作者。我们正在寻找能帮助我们教授这些课程的人。这正是您或您认识的人可以加入的地方。

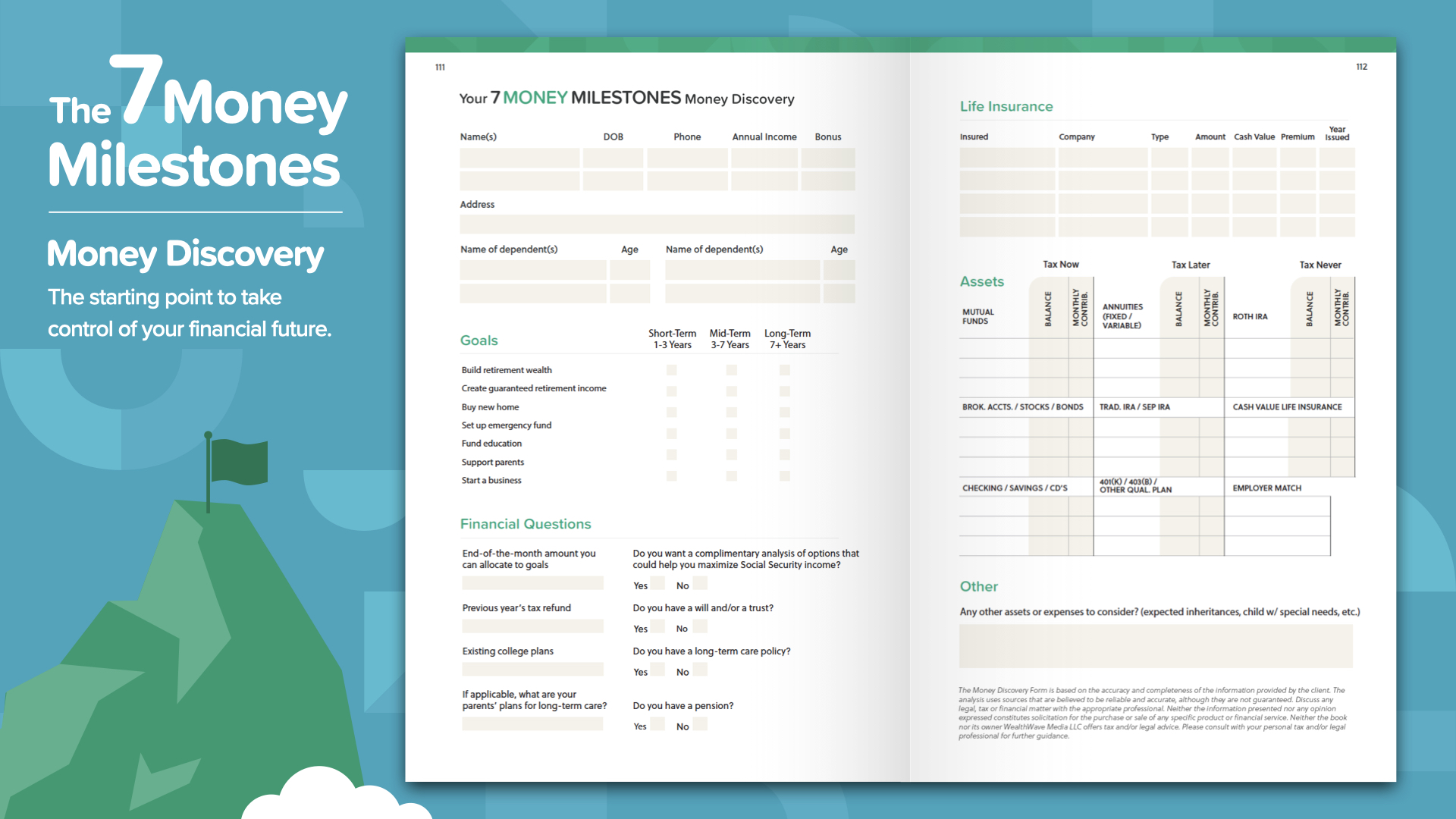

今天的单元已经结束。想想哪个概念最能引起你的共鸣。这就是我们开始消除金融盲的原因。这就是你如何开始掌控自己的财务......我们称之为 "金钱发现"。参加本课程的部分好处是,如果您还没有专业理财师,我们可以帮助您。这就像手机上的驾驶指南一样,您只需要两个参考点:您所在的位置和您想去的地方。为你的财务路线图规划路线也是如此。书中的《金钱发现》可以帮你解决这个问题。

既然您已经参加了我们的元素课程,我们的金融教育工作者就可以和您坐下来谈谈。问题是,这些概念如何与您的财务状况和个人数据相结合?如果有人指导您,您能更快地完成 7 个理财里程碑吗?您的讨论将是私下的、简短的,并且只关注您的财务目标。如果你有兴趣,我们的教育工作者可以计算你的数字,提出建议,并为你提供最好的产品和服务。课后马上给我发短信,让我们今天就开始让你的钱发挥作用。

如果您喜欢今天学到的内容并想了解更多,可以在 Instagram 上关注我们 HowMoneyWorks 官方网站,获取更多实用技巧和有用资源。我们下次再见!