理财里程碑 2 - 确保适当的保护: 人寿保险宣传月

© 2024 WealthWave。保留所有权利。

早上好/下午好/晚上好。九月是人寿保险宣传月。人寿保险宣传月最初始于 2004 年,是一项旨在帮助个人和家庭了解人寿保险重要方面的运动。在 HowMoneyWorks,我们的使命是在全球范围内扫除金融文盲,缩小那些知道如何理财的人与那些不知道如何理财的人--傻瓜之间的差距。因此,本月我们将重点关注人寿保险这一重要话题...

或我们所说的适当保护。

我们通过一步步的路线图来引导人们实现财务安全和独立。我们将这种行之有效的方法称为 "7 个理财里程碑"。如果您有兴趣了解其他里程碑,我们会在本节课后向您发送链接,让您参加我们称之为"《如何理财》丛书课程 "的课程,该课程涵盖所有里程碑!

适当的保护是路线图上的第 2 个里程碑,原因很重要。在继续走完余下的旅程之前,您需要保护自己和家人免受未来可能出现的收入或储蓄损失。如果您英年早逝,您的家人除了失去您之外,还可能失去您的收入。仅凭您目前的积蓄可能不足以照顾他们。

虽然保护自己比保护财产更重要--正如托马斯-潘恩所说--但你可能无法完全保护自己免受疾病或意外伤害。但你可以保护自己的收入和财富。具有讽刺意味的是,保护你的金融资产被称为 "人寿保险"。这是一种出于爱和责任感的防御策略,或者两者兼而有之。如果您有兴趣参加我们的免费课程,了解其他里程碑,我们会在本次课程结束后向您发送下一次课程的链接。

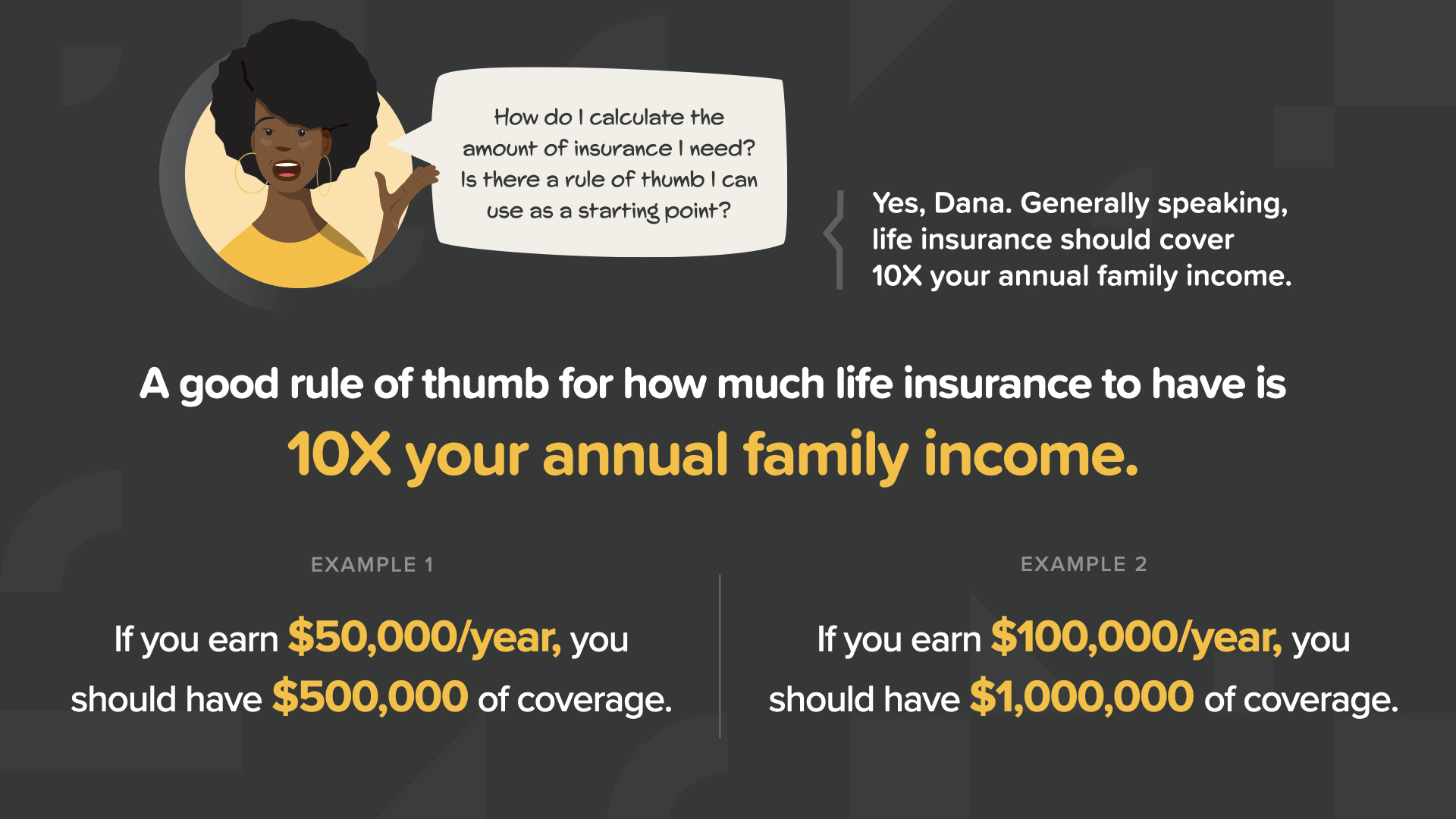

您应该购买多少人寿保险?答案是每个人的情况都不一样。不过,根据经验法则,我们建议您考虑投保至少为家庭年收入 10 倍的人寿保险。例如,如果您的年收入为 50,000 美元,那么您应该考虑购买 500,000 美元的保险。按保守的 5%回报率计算,这笔一次性付款的利息将取代您一半的收入。

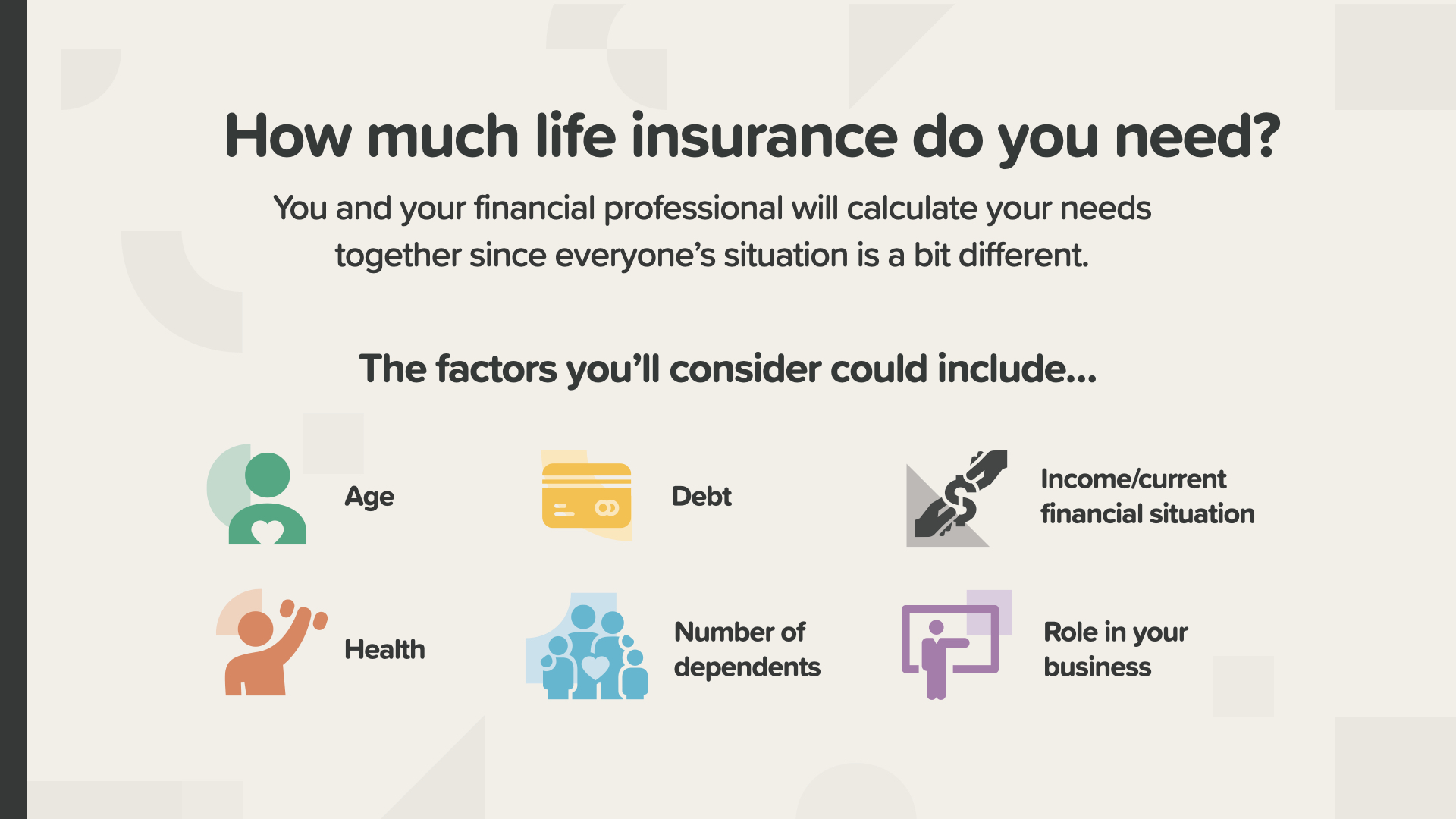

如需更具体地计算您的家庭需求,请咨询您的财务专业人士。您可以综合考虑以下因素:您的年龄、您的负债情况、您的健康状况、您的受抚养人数量、您在企业中的角色以及您的整体财务状况。

很多人,比如这里的 Dana,并不知道 10 倍收入只是帮助保护家人的起点。这听起来似乎很昂贵,但在你决定无法做到之前,你需要更仔细地研究一下。你可能会有惊喜...

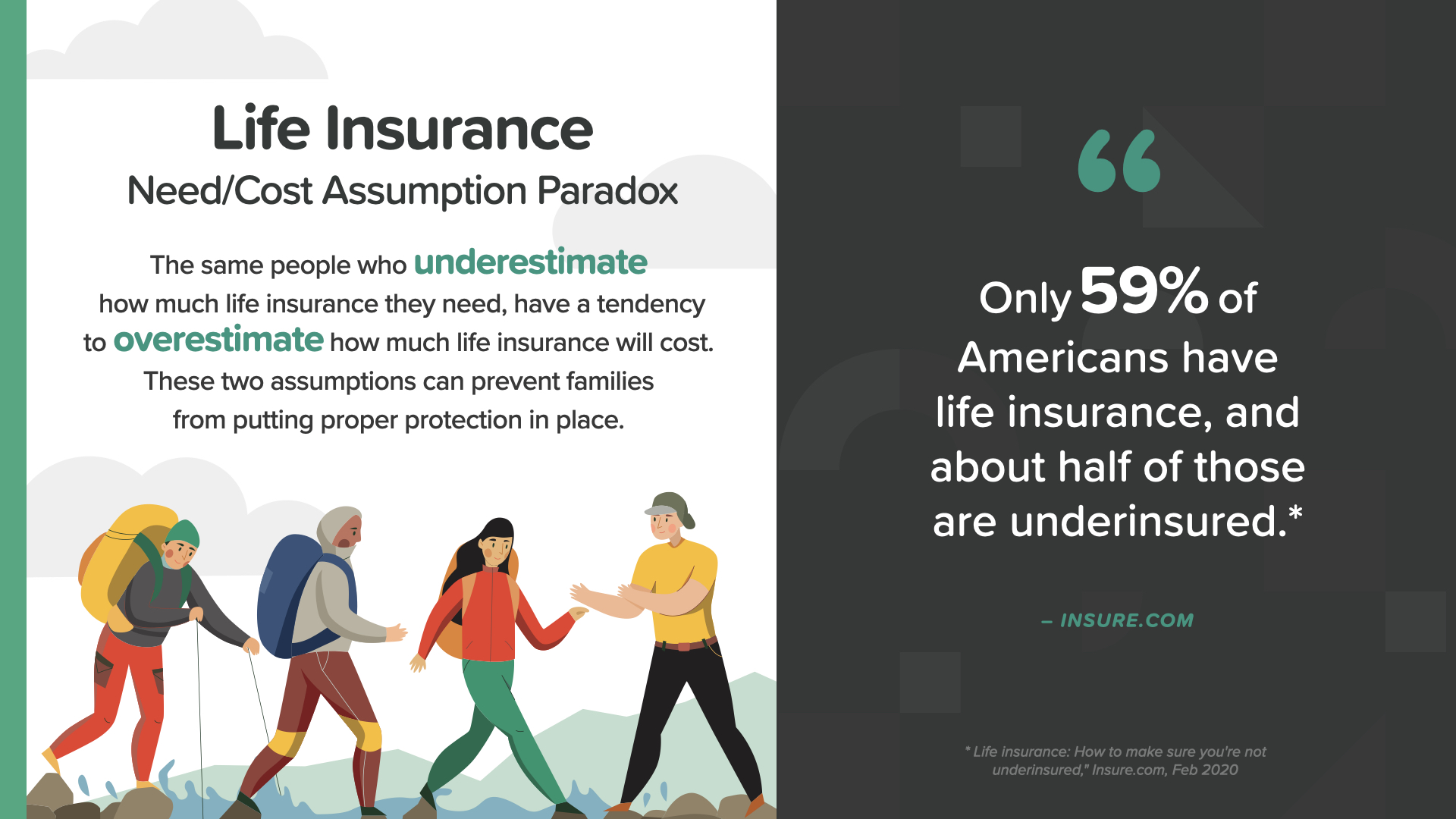

同样,低估了自己需要多少人寿保险的人,往往也会高估人寿保险的费用。这两种假设都会使家庭无法提供适当的保护。正如insure.com所说:"只有 59% 的美国人拥有人寿保险,其中约有一半的人投保不足"。

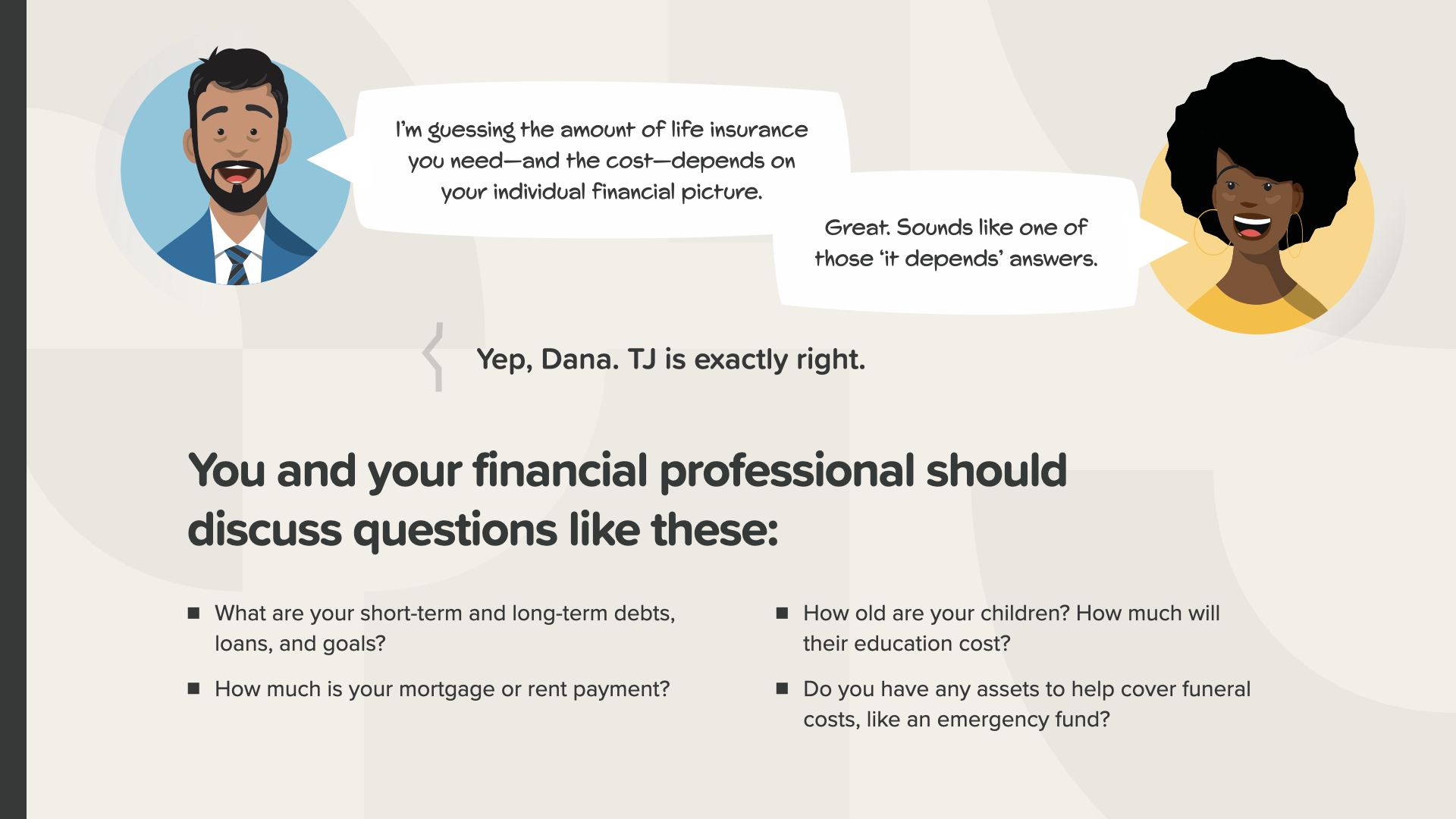

您和您的财务专业人员应了解

- 您的短期和长期债务以及其他未偿贷款

- 您的财务目标

- 您的按揭或房租付款

- 您的子女多大以及他们的教育费用可能是多少

就像许多事情一样,人寿保险--有各种各样的选择--起初看起来很复杂,但一旦你了解了一些,它就会变得简单得多。首先,重要的是要了解所有人寿保险通常分为两个基本类别:临时和永久。

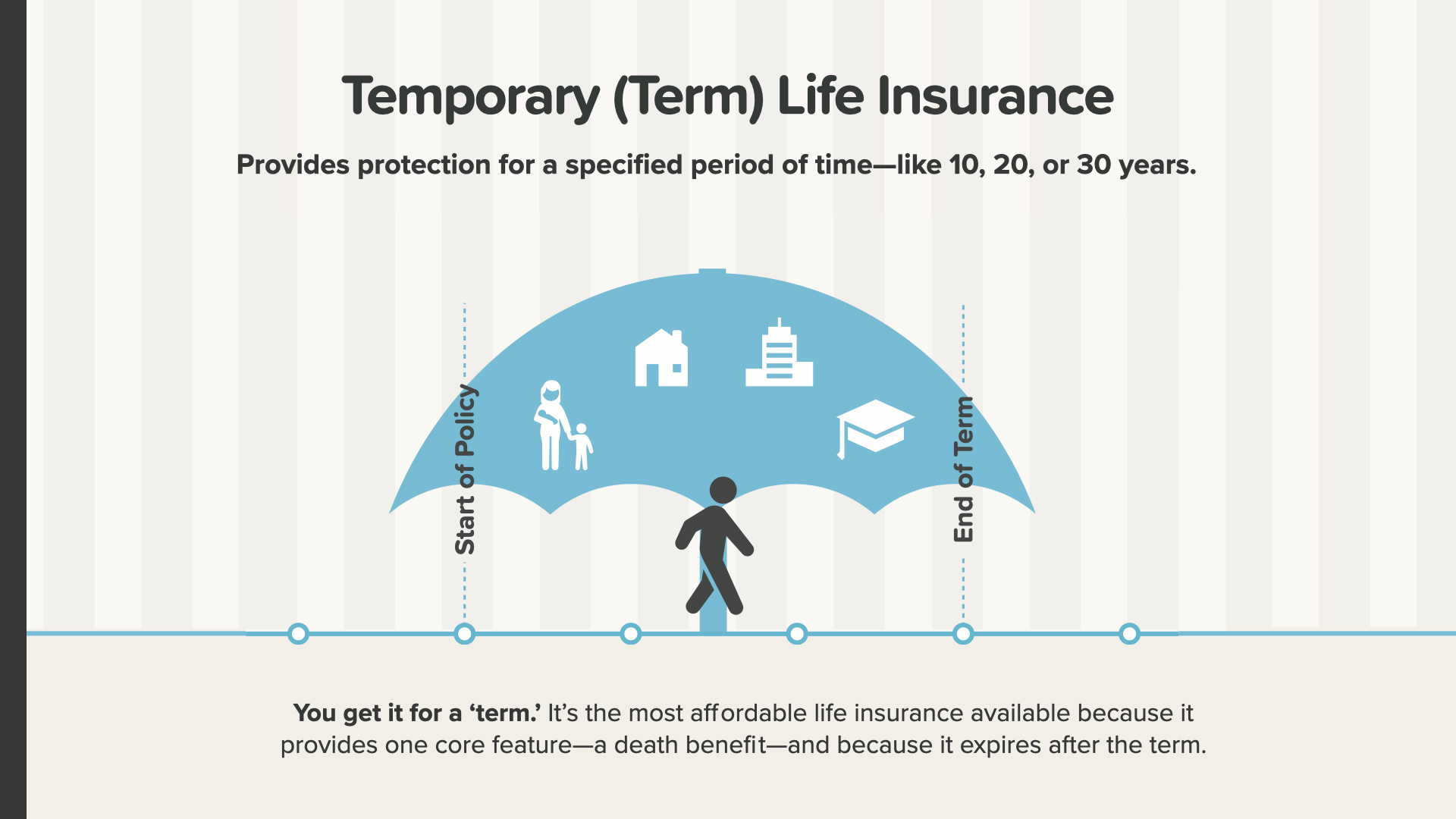

让我们来看看定期人寿保险,它提供特定期限的保险,如 10 年、20 年或 30 年。它是目前最经济实惠的人寿保险,因为它只提供一个核心功能--死亡赔偿金,即被保险人死亡时支付给受益人的钱,还因为它在保险期限结束后就失效了。

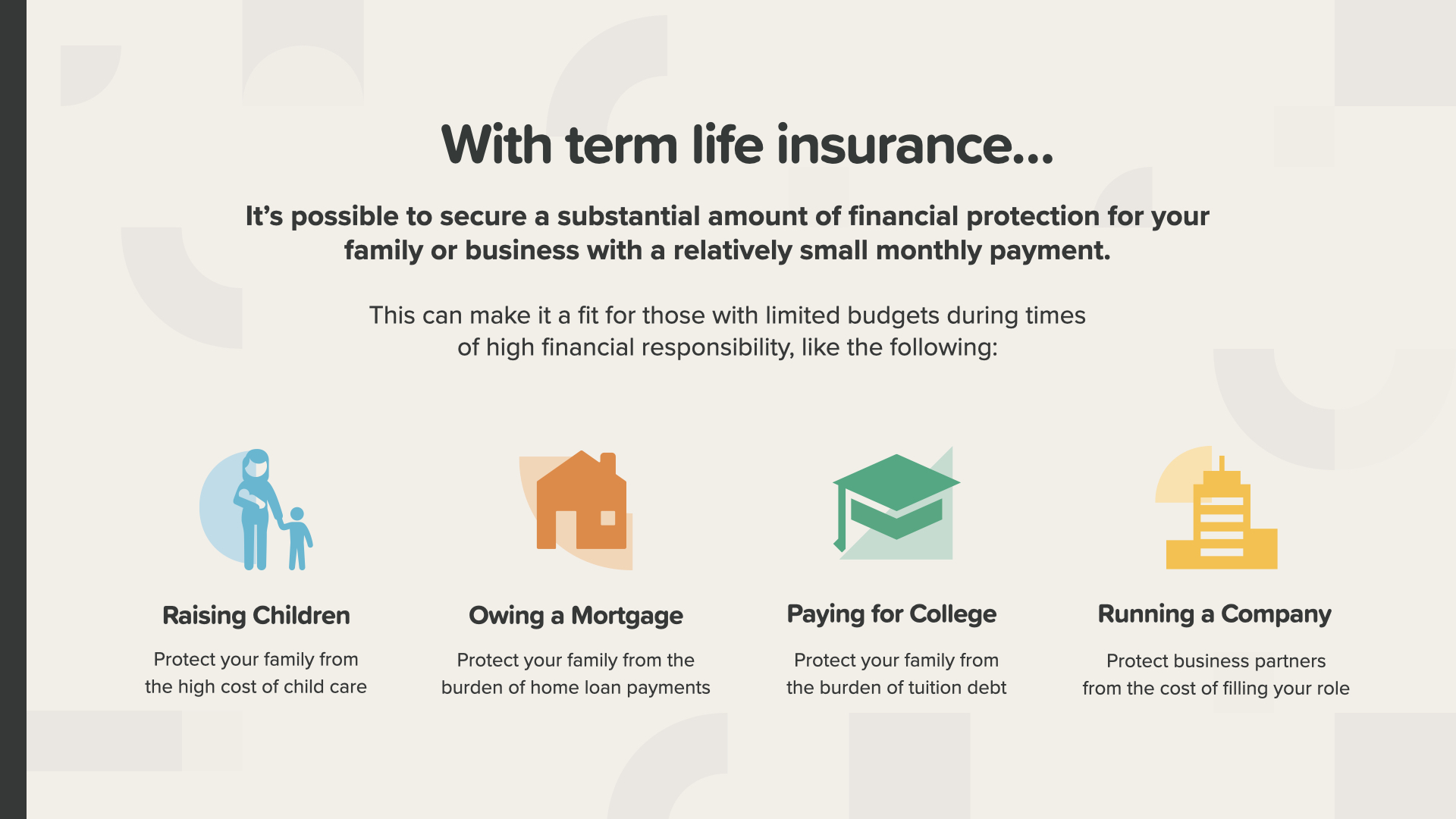

通过定期人寿保险,您可以用相对较少的月付款为您的家庭或企业提供财务保护。因此,定期人寿保险非常适合在经济责任最重的时候预算有限的人,比如抚养孩子、偿还房贷或大学学费,以及经营公司(如果您是企业主)。

那么,当您的保险期限结束时会发生什么情况呢?您可以考虑两种情况。第一种情况是,如果您不再需要保险,您可以直接让保单终止。无需大惊小怪。

但是,如果在保险期限结束后,您仍然需要保险,因为您还在偿还房屋贷款,或者您是一对单身收入夫妇,那该怎么办?或者您还在抚养长大成人的子女或孙辈,或者您还在经营自己的公司。出于这些原因和其他原因,您可以考虑情景 2-定期保险。

如果您的健康状况良好,或者您的定期保单具有保证可保性,您也许可以续保您的旧保单。请记住,如果您想要一份全新的定期保单,您必须再次符合医疗条件。如果您不符合条件,可能无法选择新的定期保单。如果您符合条件,新保单的费用也会因您的年龄而增加。年龄越大,新的定期人寿保险就越贵。

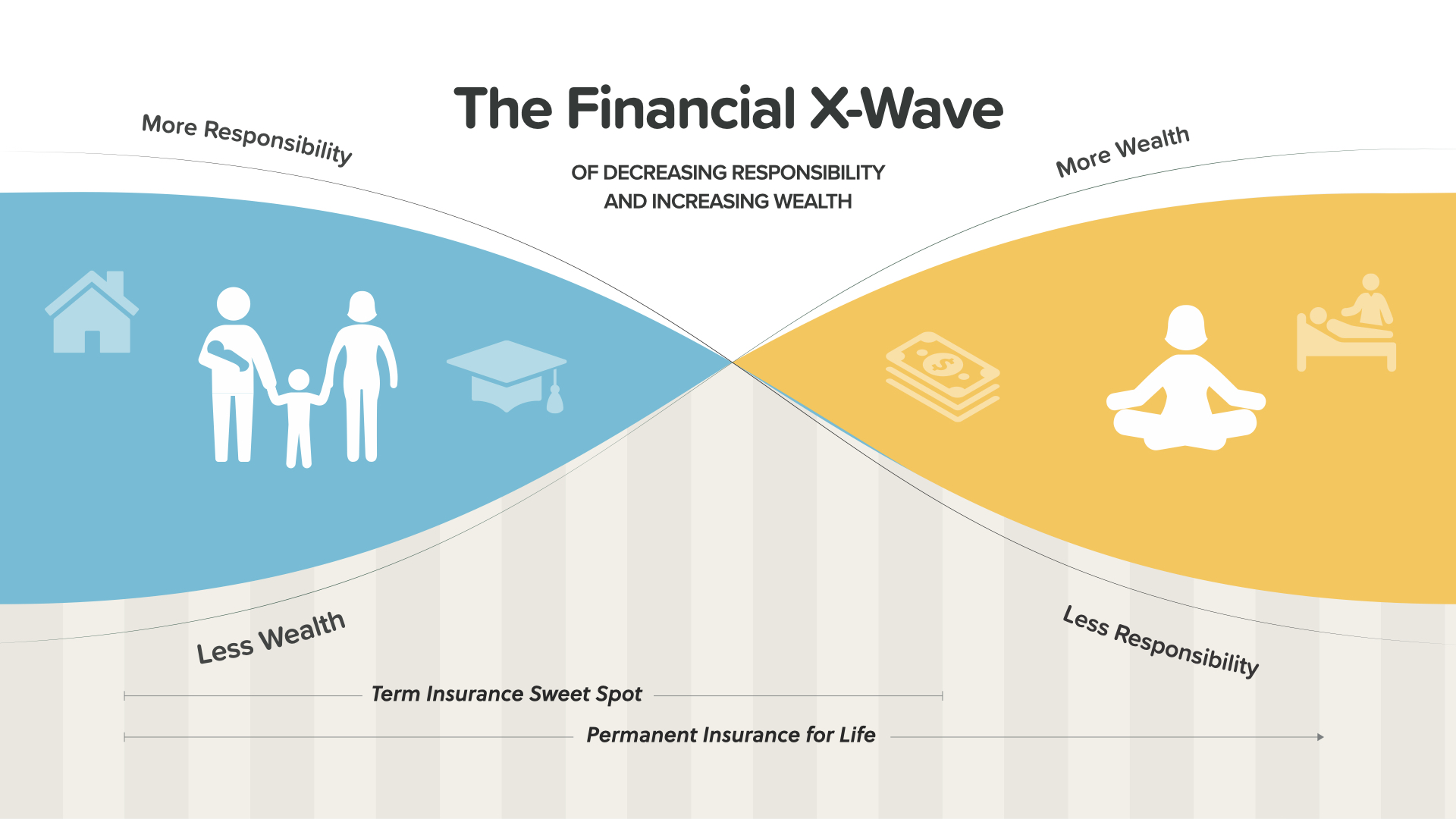

这就是我们所说的 "金融 X 波"。在你年轻的时候--左边蓝色的部分--你通常承担更多的责任,积累的财富较少。到了晚年(黄色部分),随着责任的减轻,您积累的财富也会随之增加。当您的责任较高而财富较低时(左侧),定期保险通常是最有用的。如果这两个因素在晚年发生变化,定期保险的实用性就会降低。您的理财专家可以帮助您了解如何将 X-Wave 应用于您的情况。

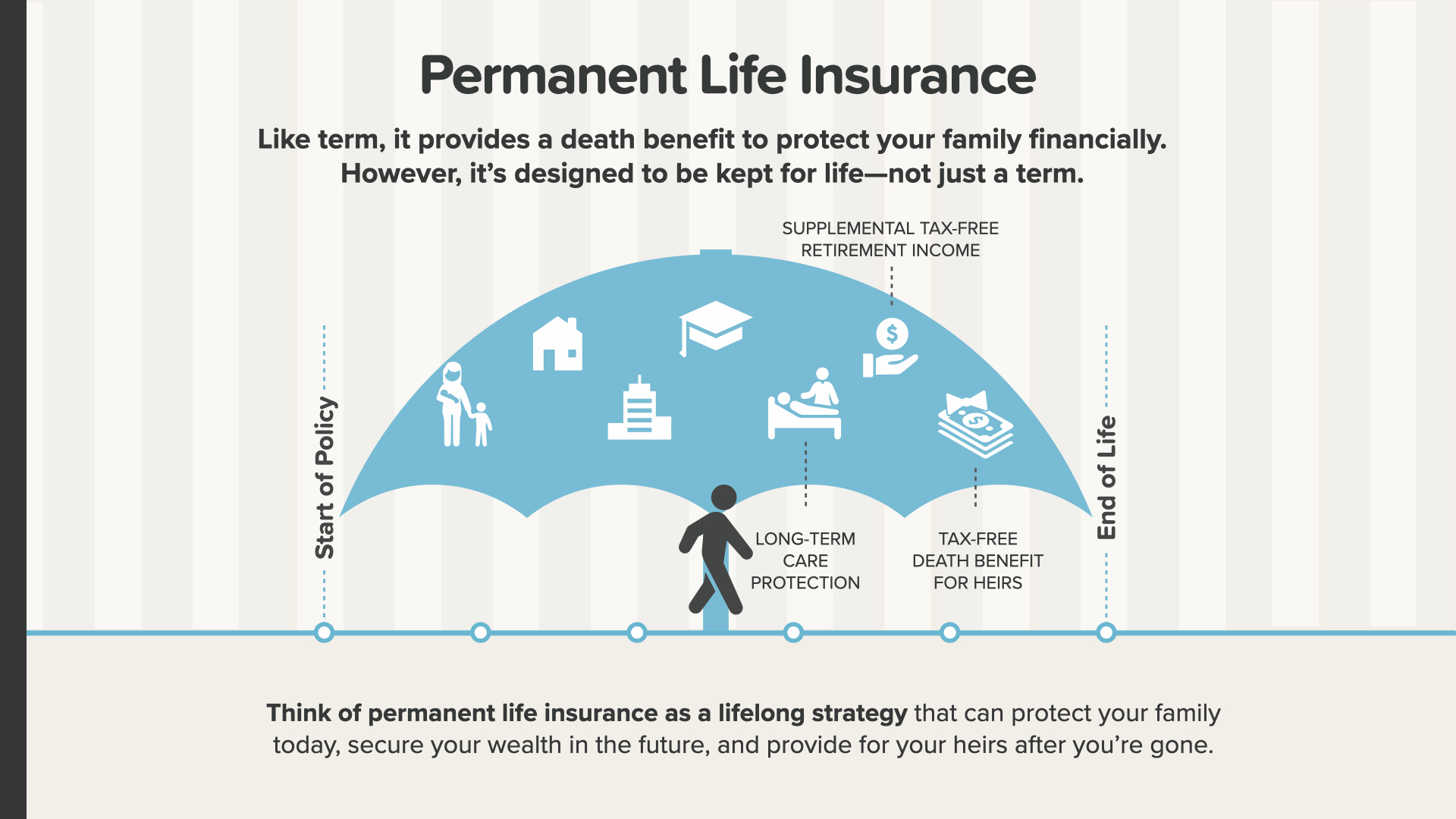

现在,让我们来看看永久人寿保险。与定期寿险一样,永久寿险也提供死亡保险金,为您的家人提供经济保障;但是,永久寿险是为您的一生而设计的,而不仅仅是像定期寿险那样在有限的时间内为您提供保障。将永久性人寿保险视为一种终身战略,它可以在今天保护您的家人,在未来保障您的财富,并在您去世后为您的家人提供保障。

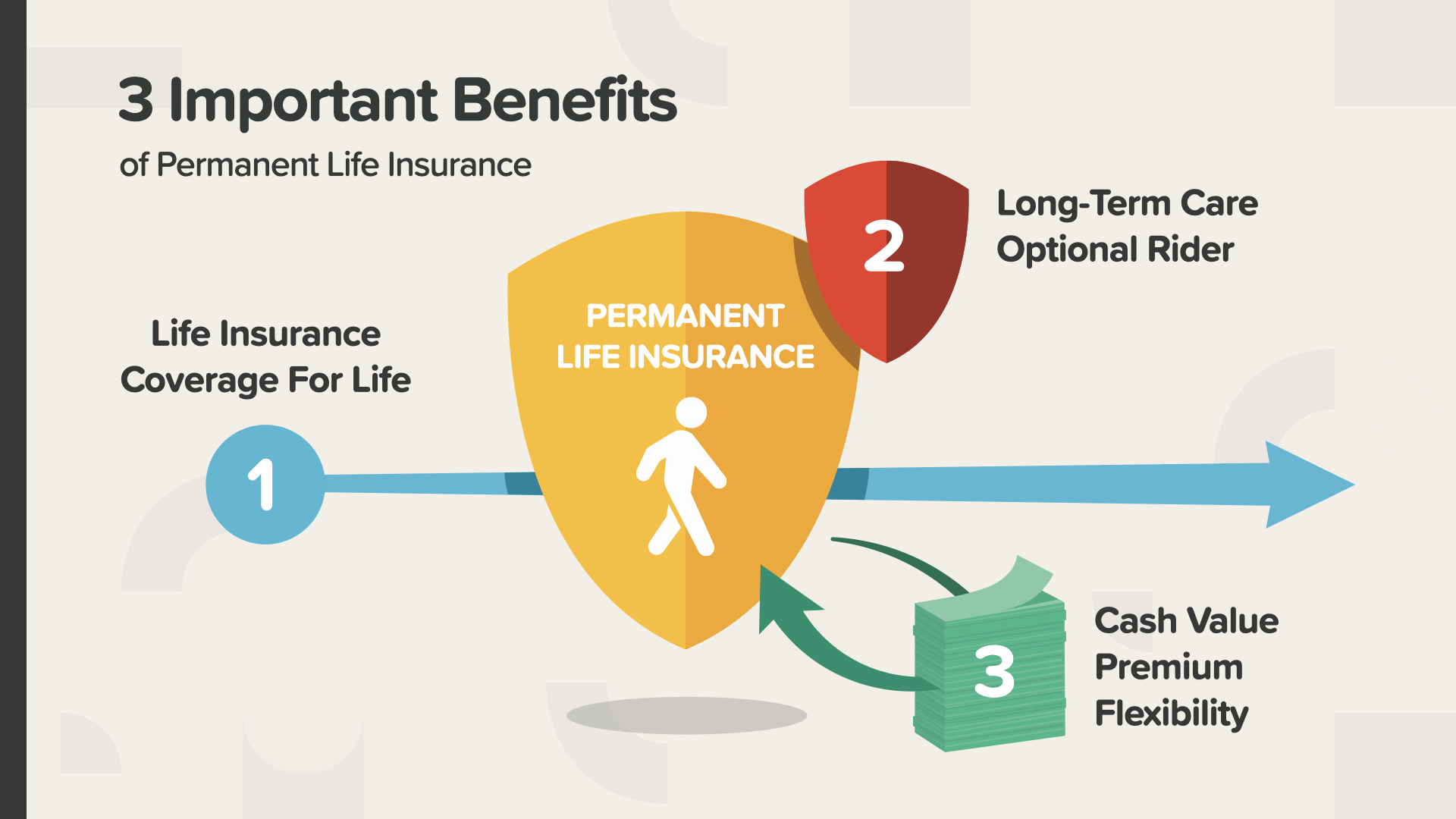

永久性人寿保险有三个重要好处。第一,人寿保险为您的一生提供保障。第二,对于许多永久性人寿保险,您可以将长期护理作为可选附加条款。第三,您积累的现金价值可以让您灵活支付保费(这意味着如果您因某种原因无法支付保费,可以从现金价值中支付)。

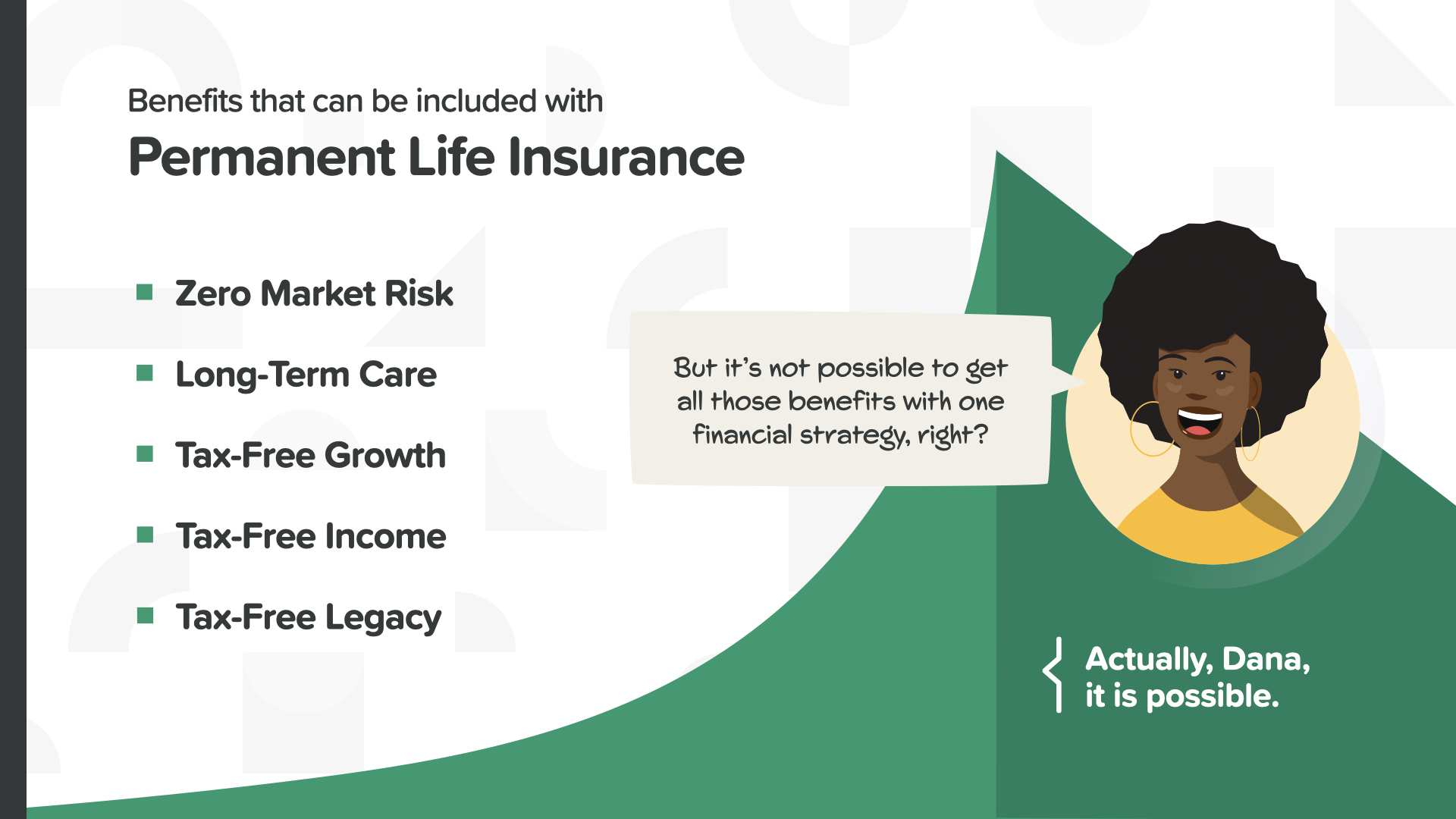

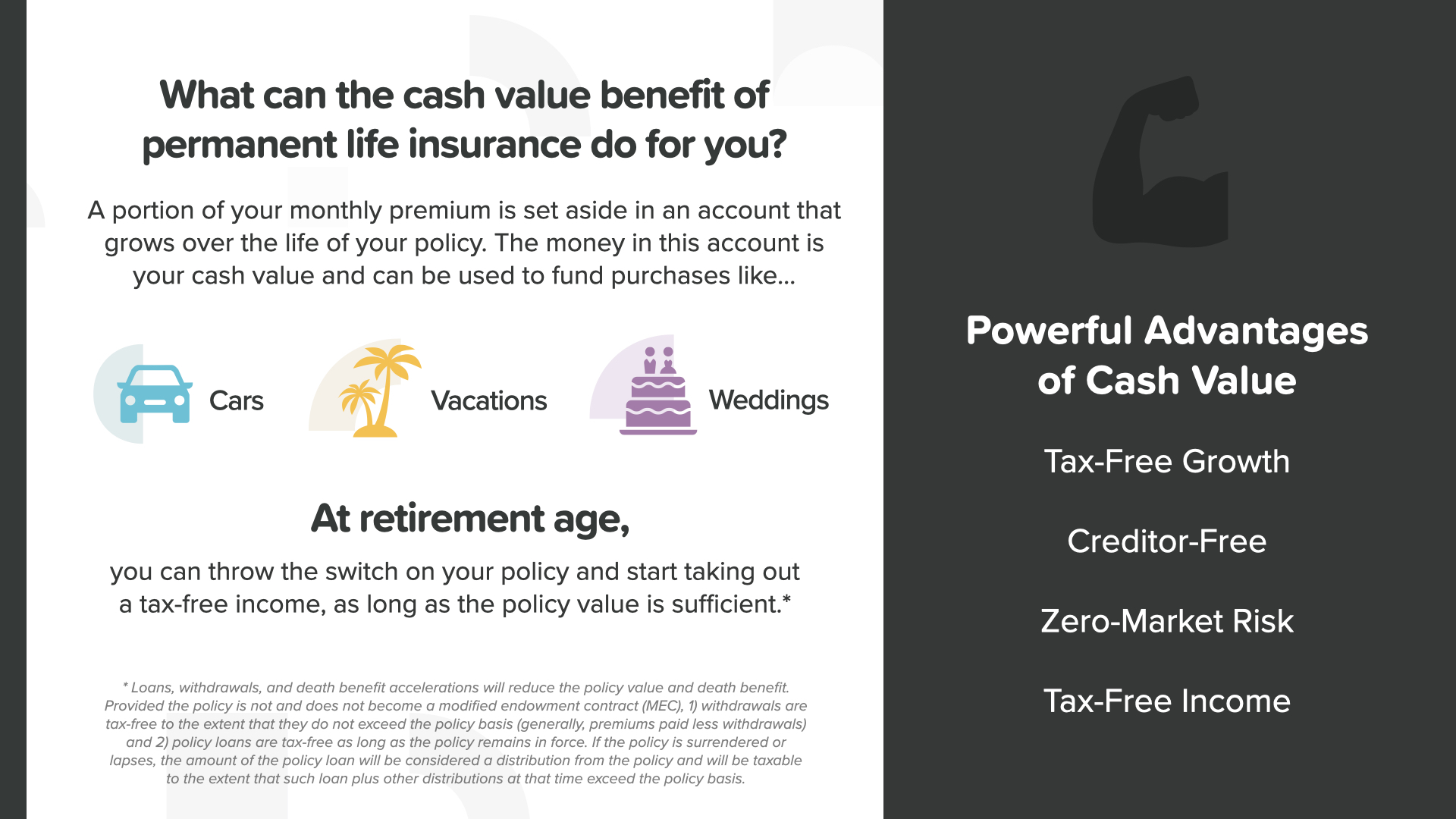

永久性人寿保险策略还可以带来其他好处,比如绝对无市场风险、长期护理保险、免税增长、免税收入以及免税遗产。避税是非常重要的考虑因素,因为它可以直接并显著地影响您退休后的生活费,以及您留给继承人的金额。

让我们来谈谈什么是永久性保险的现金价值部分,以及它为何如此重要。每月保费的一部分会被存入一个账户,在保单有效期内不断增长。该账户中的钱就是您的现金积累,可用于资助未来的购买--您可以在屏幕上看到几种可能性。除了我们刚刚提到的无市场风险、免税增长、收入和遗产之外,人寿保险现金价值还可以防止债权人追索(即债权人无法追索)。综合来看,现金价值福利的优势非常强大。

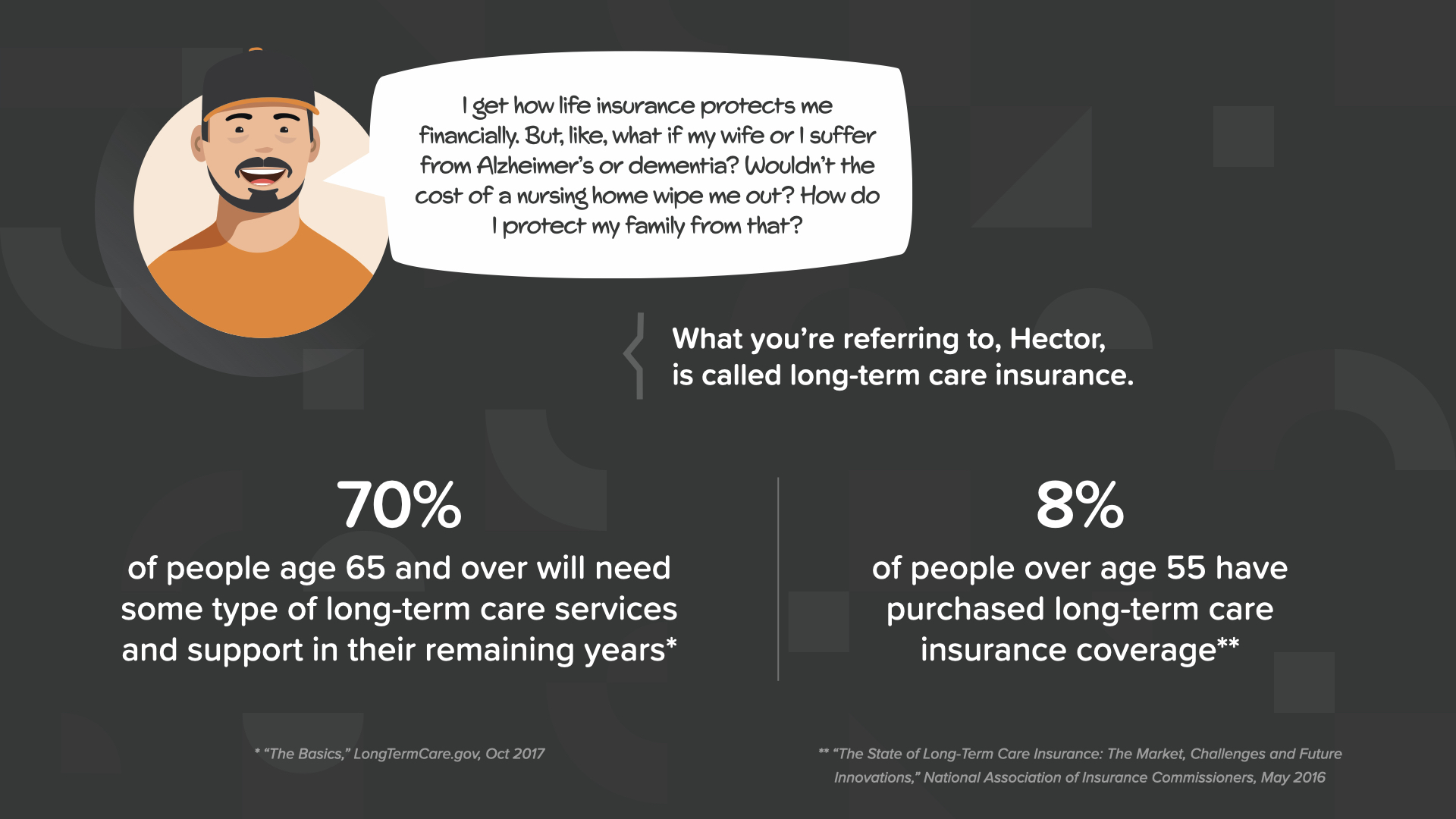

我们看到,长期护理保险可以作为附加险加入到永久性人寿保险中,那么让我们先来谈谈长期护理保险的重要性。您可能不知道,70% 65 岁及以上的人在一生中的某个阶段需要某种长期护理服务和支持。换句话说,从统计数字上看,您很可能需要长期护理保险。但问题是,55 岁以上的人中只有 8% 购买了长期护理保险。这听起来像是一个可能的问题,而且是一个等待发生的昂贵问题。

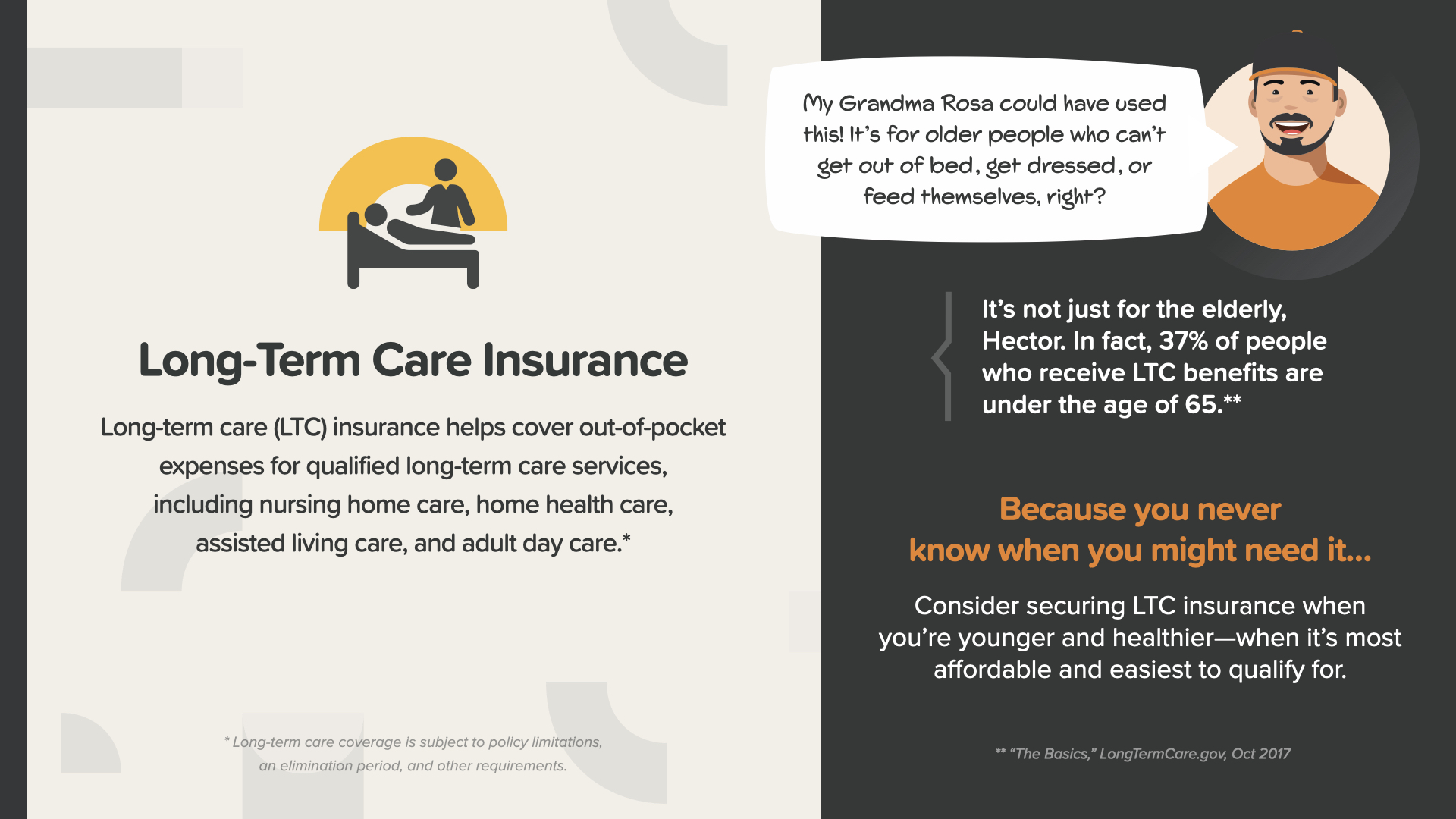

长期护理(LTC)保险可帮助支付实际增加的自付费用。它可用于支付符合条件的服务,如养老院护理、家庭医疗护理、生活辅助护理或成人日间护理。您永远不知道您是否或何时会需要它。

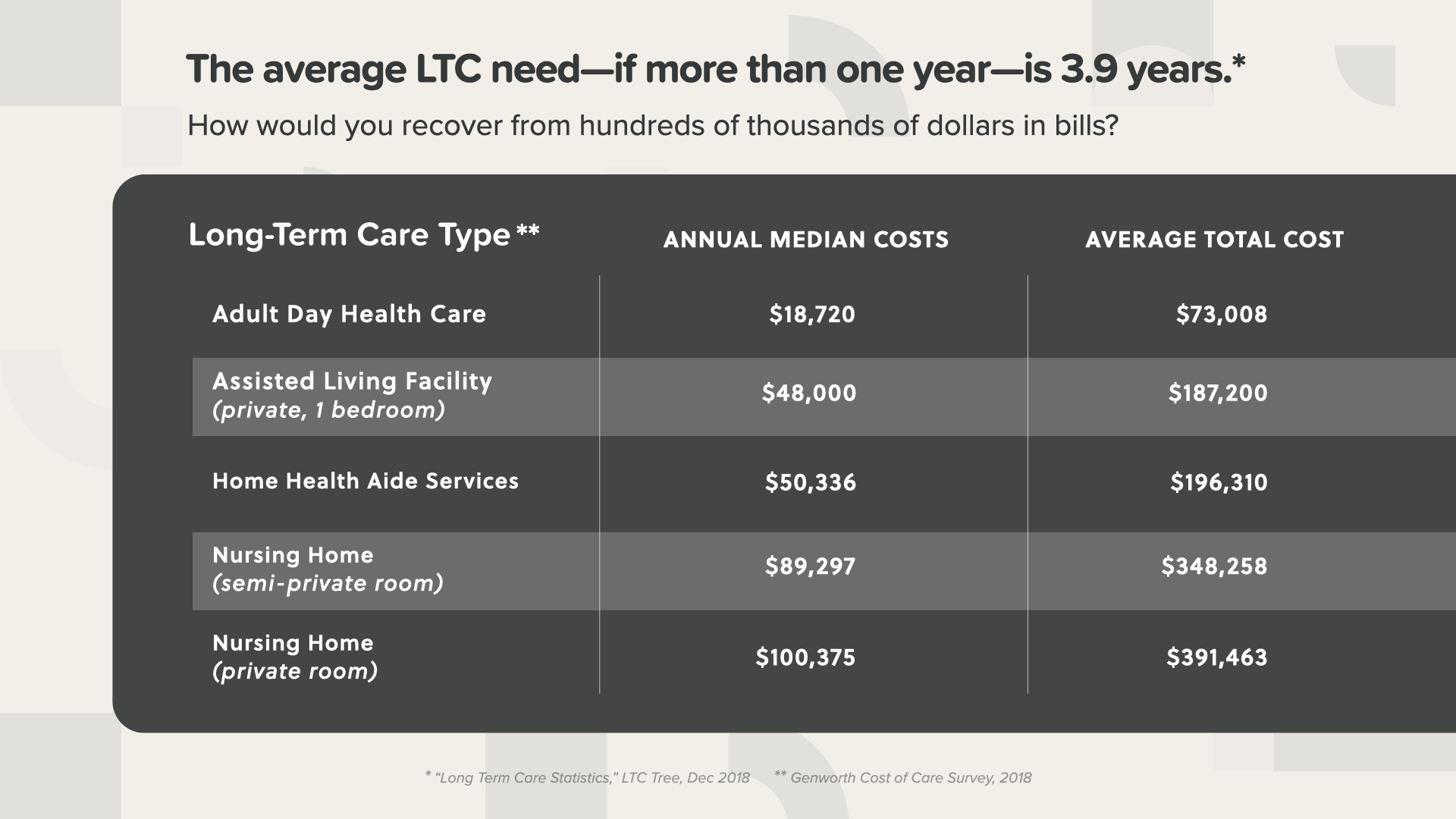

如果您需要......平均长期护理需求(如果超过一年)持续 3.9 年。从这里可以看出,如果没有保险,平均总费用将是一笔沉重的开支。如果没有长期护理保险,这笔费用可能会耗尽你为未来所指望的储蓄资产。

您应该考虑几种长期护理方案。第一种是传统的独立保单。即使你没有人寿保险,你也可以直接去保险公司购买一份独立的长期护理保单。或者,您可以选择在永久性人寿保险单上添加附加条款。如果您的永久性人寿保险保单有这种附加险,您可以在保单中以附加险的形式添加 LTC 保护,但需要支付额外的费用。每个人都应该考虑一下这个选项。

如果您选择方案 1,购买一份传统的独立保单,您应该知道一些事情,比如保费起点很低,但保险公司可能会提高保费。此外,您通常要先自掏腰包支付护理费用,然后再获得报销--这在困难时期可能会被视为一种不便。选择独立保险的另一个注意事项是,您可能会花费数千元保费却得不到任何回报。虽然您有 70% 的可能需要长寿保险,但也有 30% 的可能不需要。

或者,您也可以选择方案 2,在永久性人寿保险保单中添加长期护理附加险。这种方案的一个主要优点是,人寿保险公司通常不会提高人寿保险投保人的费率。有些保险公司会在等待期后向您支付长期护理费用,您可以随意使用。一旦符合资格要求,就无需提交收据。将人寿保险和长期护理保险结合起来,可以节省一大笔开支。如果您是那 30% 的幸运儿之一,最终不需要 LTC,您的保费也不会白白浪费。相反,您的家人将获得更多的免税死亡抚恤金。

长期护理附加险并不是唯一可用的附加险。您还可以考虑其他生活福利,如重大疾病和慢性疾病附加险,它们可以在您面临屏幕上显示的任何健康挑战时帮助您渡过难关。您应该与财务专业人士讨论在永久性人寿保险中添加这些附加险的问题。有些附加险价格低廉,甚至无需额外费用。

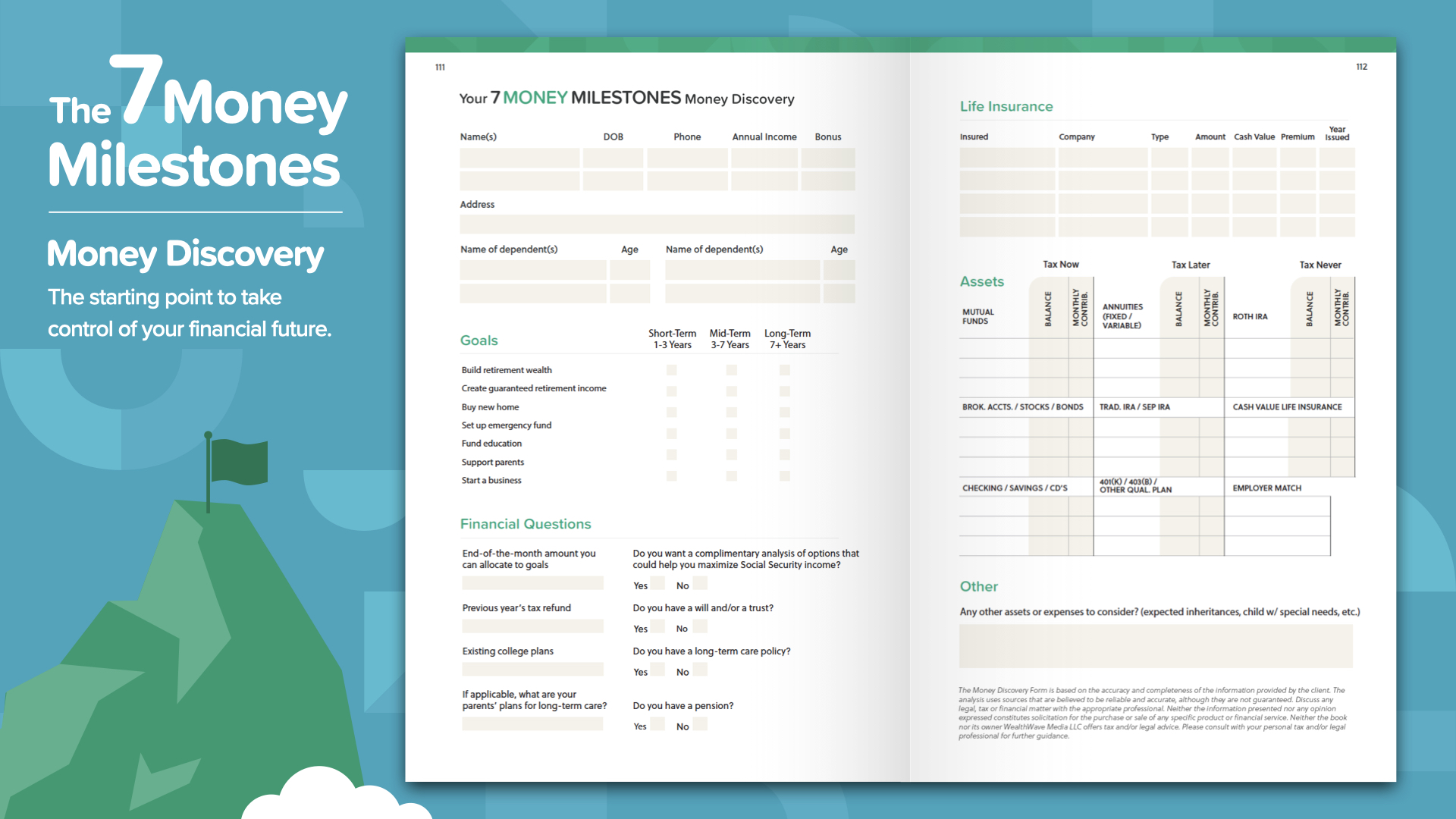

我们快完成了。想想哪个概念最能引起你的共鸣。这就是我们开始消除金融盲的原因。这就是你如何开始掌控自己的财务......我们称之为 "金钱发现"。这就像用手机导航一样,你只需要两个参考点:你在哪里,你想去哪里。为你的财务路线图指明方向也是如此。书中的《金钱发现》可以帮你解决这个问题。当然,我们建议您与您的专业理财师分享这些信息,以确保您能按部就班地实现自己的梦想。

如果您目前没有专业理财师可以求助......

七大理财里程碑的第一个里程碑是理财教育。希望您已经阅读过《如何理财》(HowMoneyWorks)一书:Stop Being a Sucker》一书后,您就已经开始学习如何真正理财了。我们可以帮助你走完其他 6 个里程碑。我们分两步来做:首先是一个探索电话,我们会花大约 15 分钟的时间确定您现在的财务状况,最重要的是,确定您想去的地方。然后,我们的团队会花几天时间计算数字,在金融行业中寻找满足您需求的最佳产品和服务,并确定最适合您当前状况和未来目标的产品和服务。然后,我们会与您预约解决方案,进行屏幕共享,并指导您完成我们建议您采取的步骤,以实现您的目标。

今天的课程到此结束。学习里程碑会带来一些问题,比如您在屏幕上看到的问题。金融专业人士是寻求答案的最佳人选。如果您还没有专业人士,或者在选择专业人士时需要帮助,我可以为您提供帮助。分享金融知识和教育是我们的工作!感谢您的时间和关注,祝您在理财方面一切顺利。如果您有任何问题,请告诉我!

结束